Często zadawane pytania (FAQ) w BTSE

Wpłata i wypłata

Czy BTSE obsługuje inteligentne depozyty kontraktowe ETH?

Tak, BTSE obsługuje standardowe depozyty inteligentnych kontraktów ERC-20. Tego typu transakcja zazwyczaj zostaje zrealizowana w ciągu 3 godzin.

Wpłata / Wypłata / Opłaty i limity wysyłania

Opłaty za wpłatę i wypłatę waluty cyfrowej

WAŻNE PRZYPOMNIENIE:

Podczas wpłacania lub wypłacania waluty cyfrowej należy zachować szczególną ostrożność. Stracisz swoje monety, jeśli przez przypadek dokonasz wpłaty lub wypłaty na niewłaściwy adres portfela. (BTSE nie ponosi odpowiedzialności za jakiekolwiek straty lub kary poniesione w wyniku nieprawidłowych informacji o transakcji.)

Kliknij tutaj, aby zobaczyć opłaty za wpłaty i wypłaty dla obsługiwanych przez nas walut cyfrowych - Tabela opłat za wpłaty i wypłaty

Uwaga : Posiadacze kont BTSE, którzy nie handlowali wcześniej BTSE i/lub transakcje wypłaty typu „earn” zostaną obciążone opłatą w wysokości 0,1 procent kwoty wypłaty.

Opłaty za wpłaty i wypłaty w walucie fiat

- Obsługiwane waluty fiducjarne pokazano w poniższej tabeli.

- Należy pamiętać, że wszelkie wpłaty i wypłaty fiducjarne podlegają opłacie bankowej / opłacie za przekaz / opłacie za przelew. Za odpowiednią opłatę odpowiadają banki obsługujące, a nie BTSE.

- Opłata za depozyt w wysokości 3 USD zostanie naliczona w przypadku pojedynczych depozytów o wartości mniejszej niż 100 USD lub jej równowartość.

| Kanał | Waluta | Minimalna wypłata |

Opłata za wypłatę |

Minimalny depozyt |

Opłata depozytowa |

| SZYBKI | USD | 100 USD lub równowartość | 0,1% (minimalne ładowanie: 25 USD) | Nic | 0,05% |

| EUR | 100 USD lub równowartość | 0,1% (minimalne ładowanie: 25 USD) | Nic | 0,05% | |

| GBP | 100 USD lub równowartość | 0,1% (minimalne ładowanie: 25 USD) | Nic | 0,05% | |

| HKD | 100 USD lub równowartość | 0,1% (minimalne ładowanie: 25 USD) | Nic | 0,05% | |

| JPY | 100 USD lub równowartość | 0,1% (minimalne ładowanie: 25 USD) | Nic | 0,05% | |

| AUD | 100 USD lub równowartość | 0,1% (minimalne ładowanie: 25 USD) | Nic | 0,05% | |

| AED | 100 USD lub równowartość | 0,1% (minimalne ładowanie: 25 USD) | Nic | 0,50% | |

| CHAM | 100 USD lub równowartość | 0,1% (minimalne ładowanie: 25 USD) | Nic | 0,05% | |

| SEPA | EUR | 100 USD lub równowartość | 0,1% (min. opłata: 3 EUR) | Nic | Bezpłatny |

| IFSC | INR | 100 USD lub równowartość | 2% (min. opłata: 25 USD) | Nic | 2% |

| IMP | INR | 100 USD lub równowartość | 2% (min. opłata: 25 USD) | Nic | 2% |

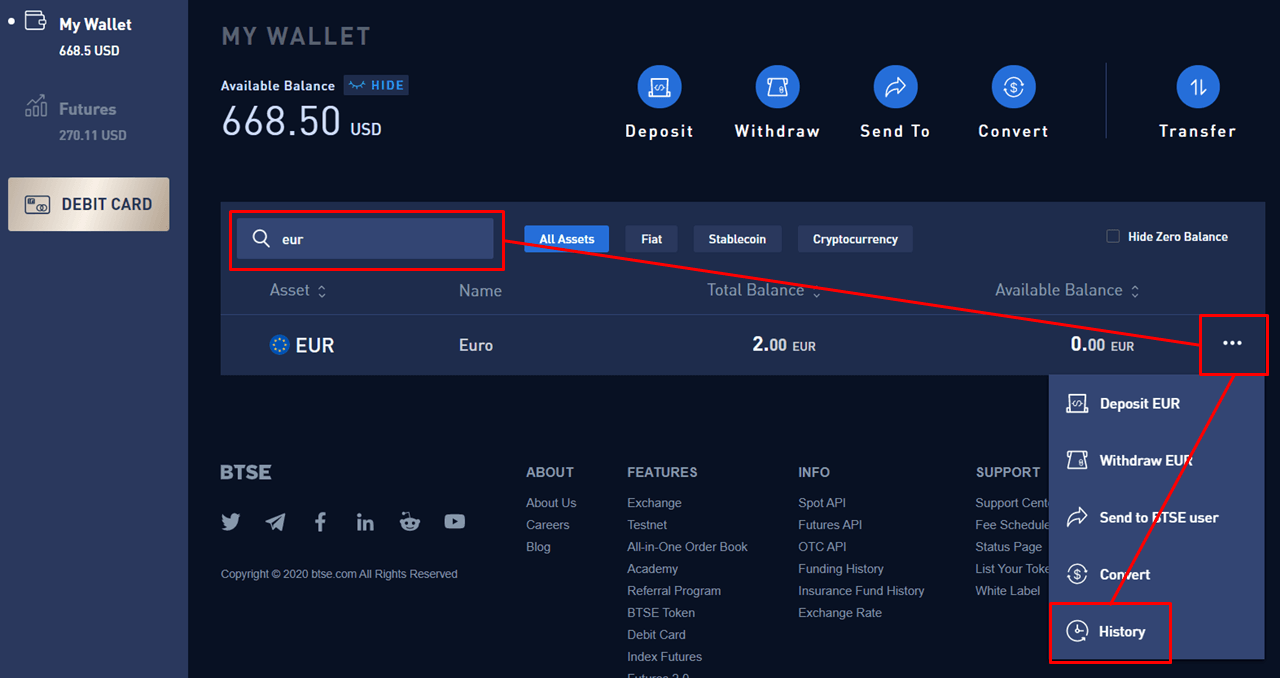

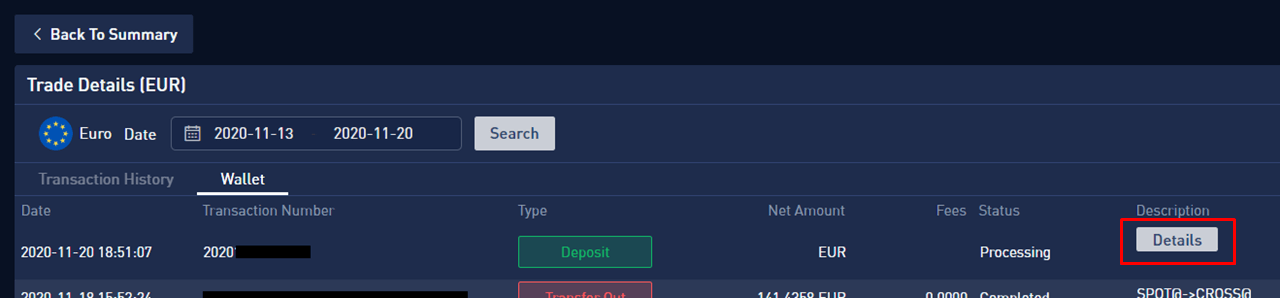

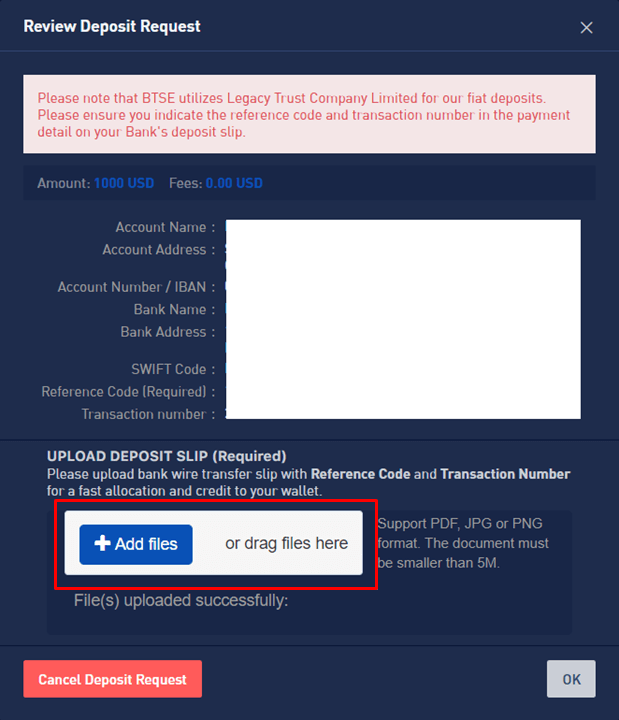

Jak przesłać pokwitowania przelewu

Korzystając z poniższej ścieżki, możesz przejrzeć oczekujące prośby o wpłatę i przesłać potwierdzenia przelewu.

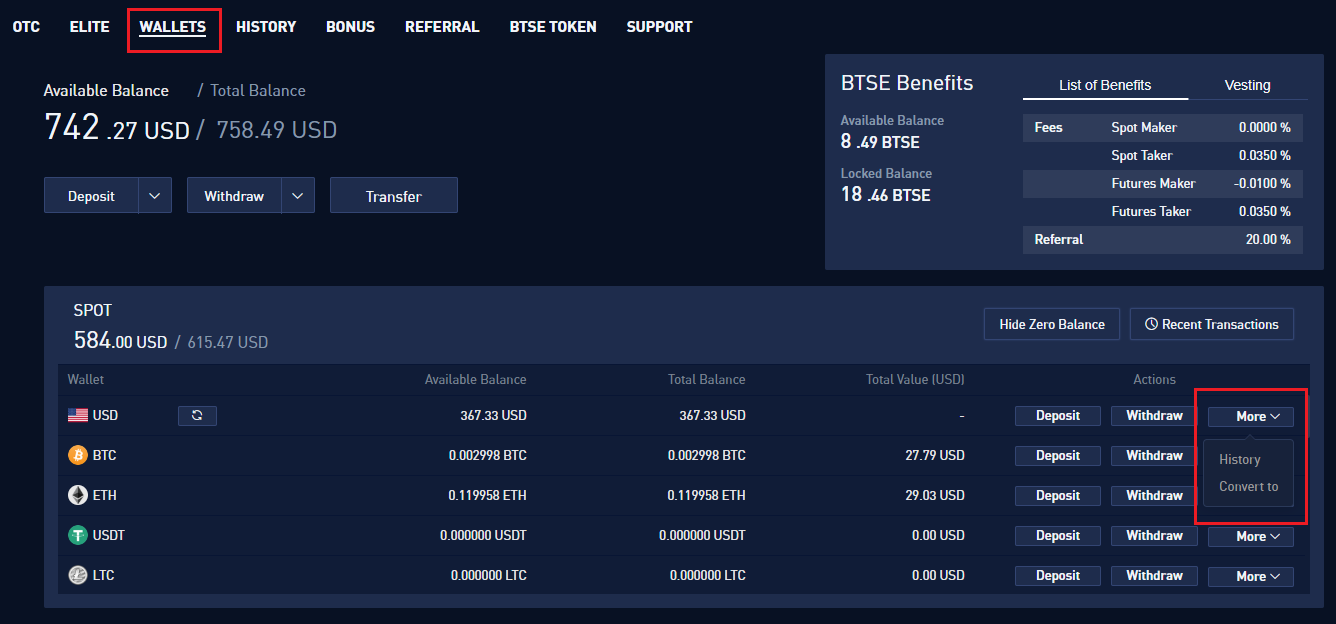

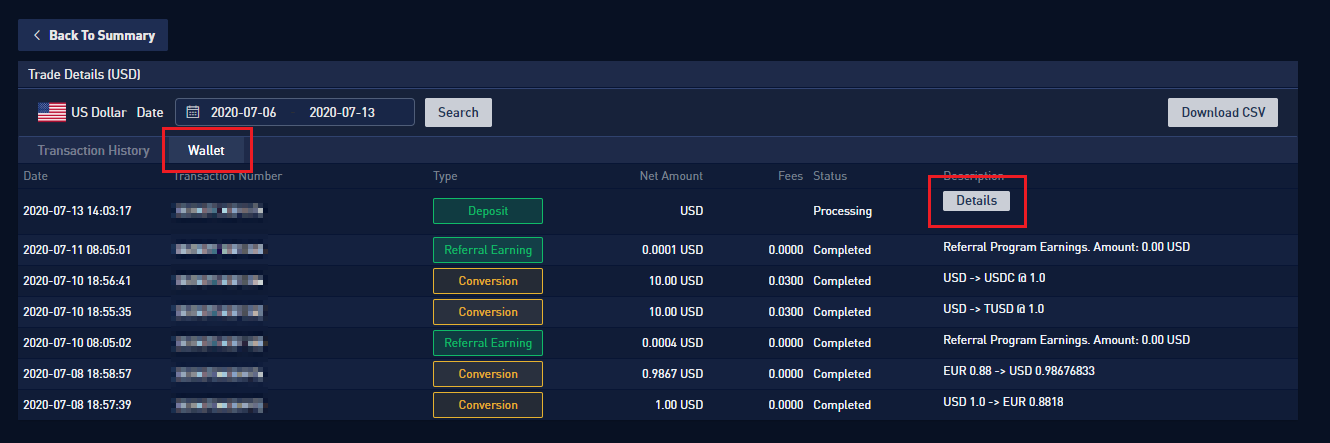

Portfele – Wybierz walutę – 3 kropki – Historia – Szczegóły

Anuluj żądanie wpłaty/wypłaty

Zanim BTSE przetworzy Twoją prośbę o wpłatę/wypłatę, możesz kliknąć przycisk Anuluj , aby anulować żądanie.

Krok 1. Portfele - Więcej - Historia

Krok 2. Portfel - Szczegóły - Anuluj

Opłaty bankowe związane z Twoimi żądaniami wpłaty/wypłaty

Przelew SZYBKI

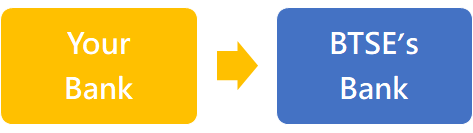

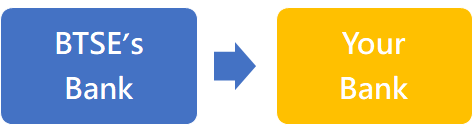

- Przepływ funduszy

Wypłaty:

- Opłata bankowa nadawcy

* Opłata ta może wynosić od 10 do 25 USD.

W przypadku wypłaty przelewem SWIFT bank BTSE obciąży Cię opłatą bankową nadawcy .

* Opłata ta będzie wynosić od 25 USD do 0,15% kwoty wypłaty

- Opłata banku pośredniczącego

* Opłata ta może wynosić od 10 do 30 USD

- Opłata bankowa beneficjenta

W przypadku wypłaty przelewem SWIFT Twój bank może obciążyć Cię opłatą bankową beneficjenta .

* Opłata ta może wynosić od 10 do 25 USD

. Dlatego od całkowitej kwoty wpłaty/wypłaty może zostać potrącona opłata w wysokości 20–80 USD.

Transfer FPS (ta usługa jest chwilowo niedostępna)

- Przepływ środków ( tylko wpłaty i wypłaty w GBP )

Wpłaty:

Wypłaty:

- Opłata bankowa nadawcy

* Opłata ta może wynosić od 0 GBP do 5 GBP.

W przypadku wypłaty za pośrednictwem usługi szybszych płatności zostaniesz obciążony opłatą bankową nadawcy przez bank BTSE.

* Opłata ta będzie wynosić od 25 USD (około 20 GBP) do 0,15% kwoty wypłaty

- Opłata bankowa beneficjenta

Kiedy dokonujesz wpłaty za pośrednictwem usługi Faster Payments, bank BTSE pobierze od Ciebie bardzo niską opłatę .

* Opłata ta może wynosić od 1 GBP do 0,08% kwoty depozytu .

W przypadku wypłaty za pośrednictwem usługi szybszych płatności Twój bank może obciążyć Cię bardzo niską (lub bezpłatną) opłatą bankową od beneficjenta .

* Opłata ta może wynosić od 0 GBP do 5 GBP

. W związku z tym od całkowitej kwoty wpłaty/wypłaty może zostać potrącona łączna opłata w wysokości 1 GBP do 26 GBP.

Przelew SEPA

- Przepływ środków (tylko wpłaty i wypłaty w EUR)

Wypłaty:

- Opłata bankowa nadawcy

Kiedy dokonujesz wypłaty przelewem SEPA, bank BTSE nie pobiera żadnych opłat bankowych od nadawcy.

- Opłata bankowa beneficjenta

W przypadku wypłaty przelewem SEPA Twój bank może pobrać od beneficjenta niską opłatę bankową, która może wynosić od 0 do 1 EUR, jednak niektóre banki nie pobierają opłat za tę usługę. Przed kontynuowaniem zaleca się sprawdzenie w banku.

W związku z tym należy pamiętać, że od całkowitej kwoty wpłaty/wypłaty może zostać potrącona całkowita opłata w wysokości 0–1 EUR.

Jak skonfigurować MetaMask

MetaMask jest teraz dostępny na platformie BTSE Exchange.

MetaMask to wtyczka do przeglądarki, która służy jako portfel Ethereum. Użytkownicy mogą przechowywać tokeny Ether i inne tokeny ERC20 w portfelu Metamask.

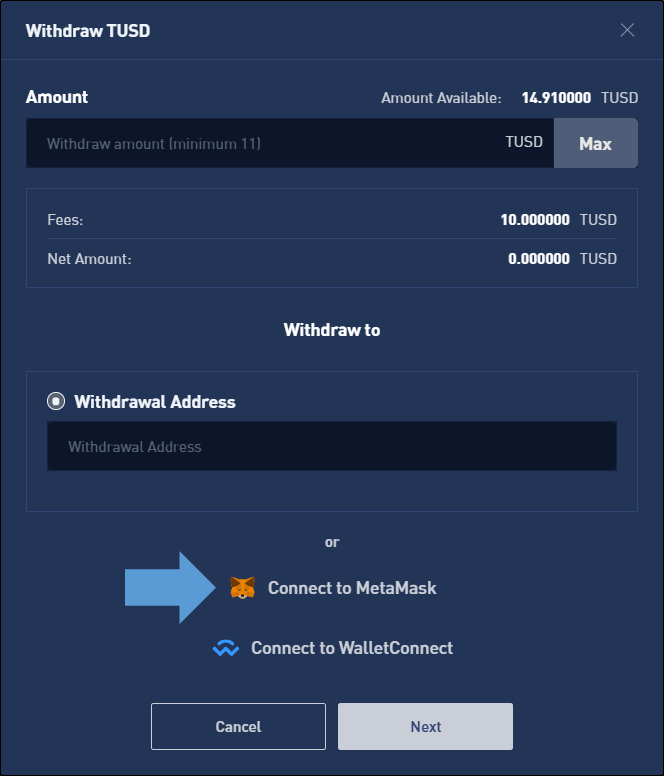

Jeśli chcesz ustawić swój portfel MetaMask jako domyślny adres wypłaty, odwiedź stronę Portfela BTSE i wykonaj poniższe kroki:

Krok 1.

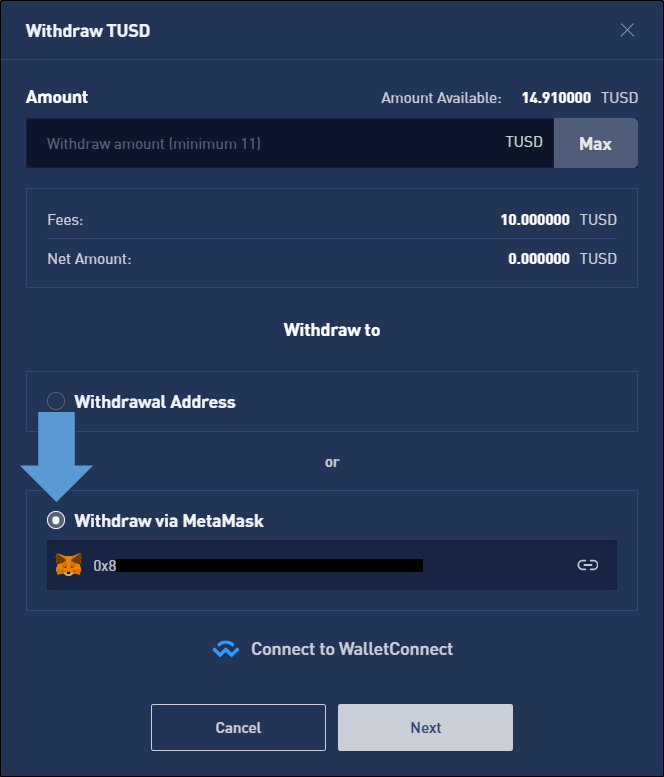

Przejdź do strony Portfela BTSE Wybierz walutę obsługującą format ERC20 Wypłata Kliknij przycisk MetaMask.

Uwaga: Portfele MetaMask znajdują się w łańcuchu bloków Ethereum i obsługują wyłącznie kryptowaluty ETH lub ERC20.

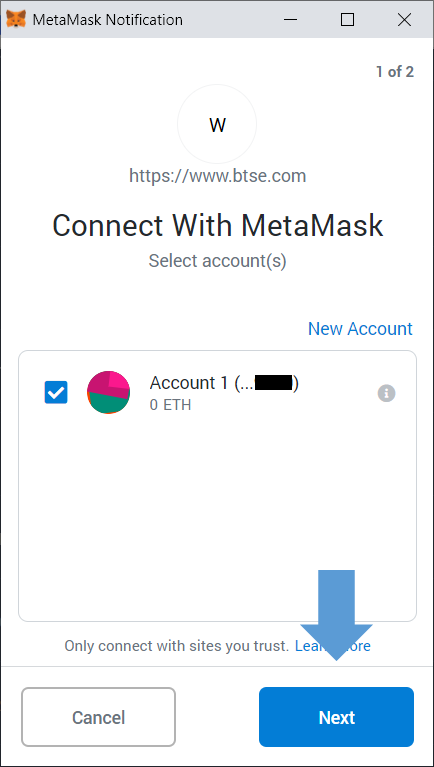

Krok 2.

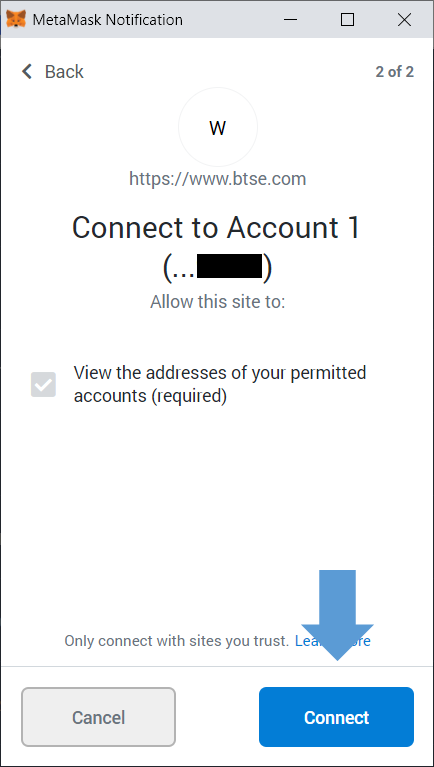

Gdy pojawi się okno rozszerzenia MetaMask, kliknij „Dalej”. Kliknij „Połącz”.

Krok 3.

Po połączeniu możesz zobaczyć adres swojego portfela MetaMask na stronie Strona portfela BTSE.

Uwaga: Po ustawieniu portfela MetaMask jako domyślnego adresu wypłaty, wszystkie obsługiwane kryptowaluty ERC20 zostaną automatycznie włączone.

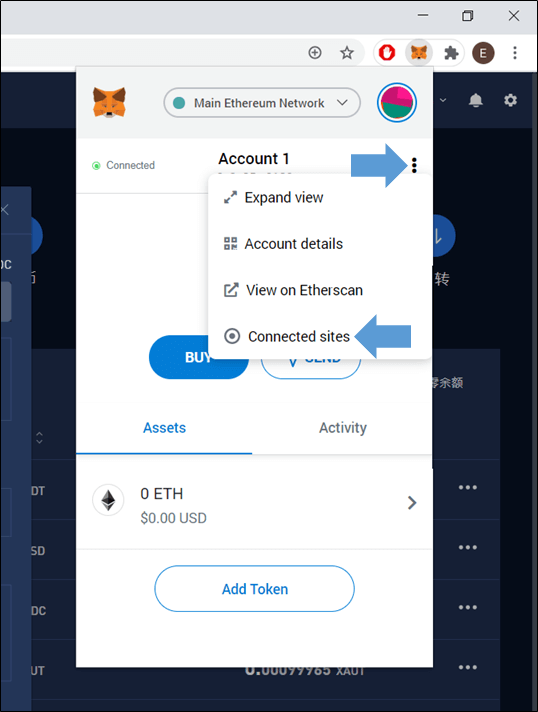

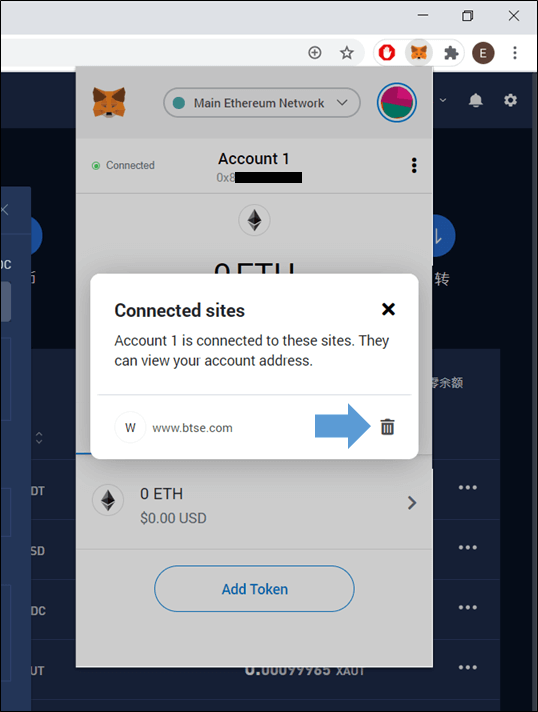

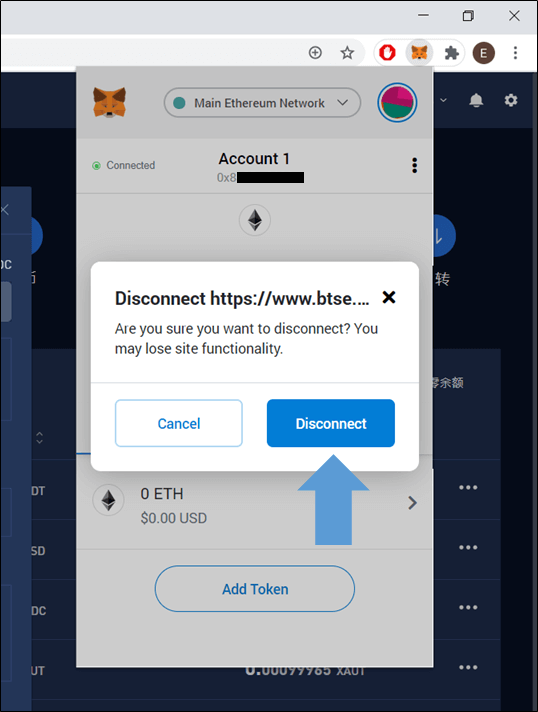

Jak odłączyć MetaMask i portfel BTSE:

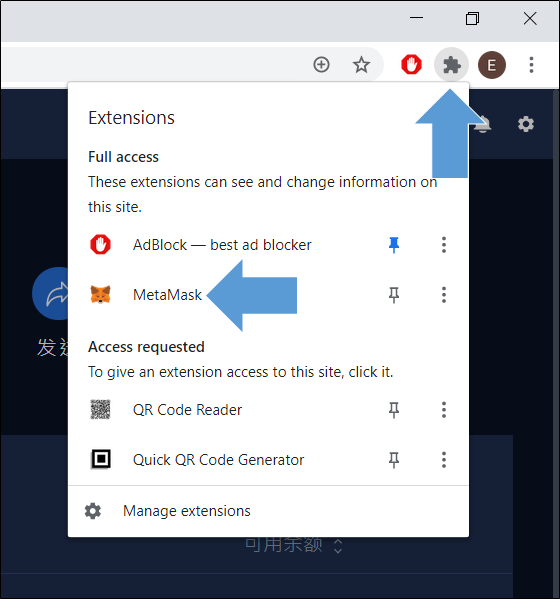

Kliknij przycisk rozszerzenia przeglądarki Chrome Opcje konta MetaMask Połączone witryny Rozłącz

Handlowy

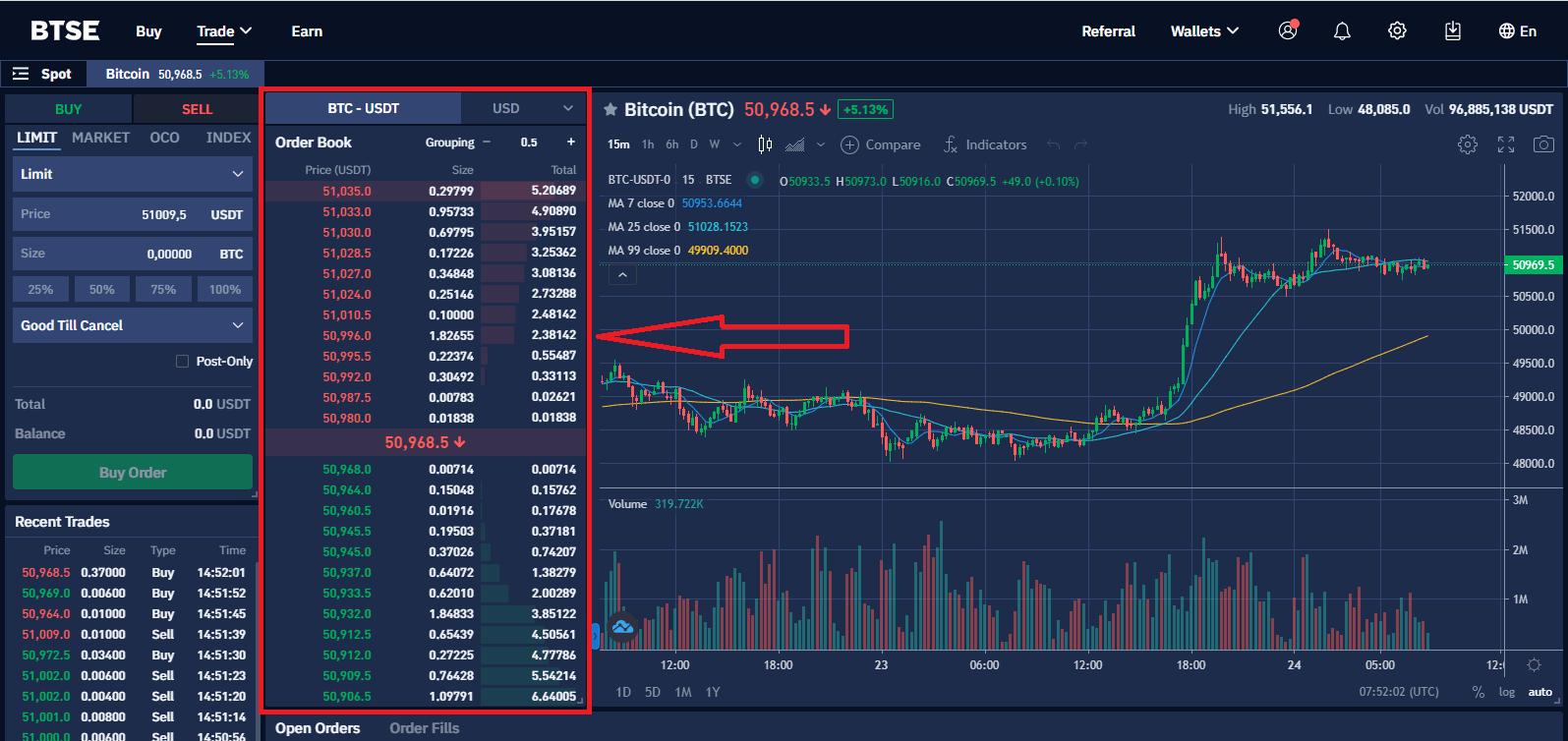

Co to jest Księga Zamówień?

Księga zleceń to miejsce, w którym gromadzone i dopasowywane są wszystkie zlecenia kupna i sprzedaży dla pary handlowej. Na konwencjonalnych giełdach każda para handlowa ma swój własny portfel zamówień; oznacza to, że jeśli handlujesz BTC/USD, masz dostęp do innego arkusza zleceń niż użytkownicy handlujący BTC/JPY, który może mieć niewielką płynność.

Maksymalny limit handlu

Na BTSE nie ma maksymalnego limitu handlu.

Opłaty za handel kontraktami futures

Opłaty za handel kontraktami futures (użytkownicy)

- W przypadku handlu kontraktami futures zarówno za pozycje wejścia , jak i rozliczenia zostaną naliczone opłaty transakcyjne. Opłaty transakcyjne zostaną odliczone od salda depozytu zabezpieczającego.

- Użytkowników, którzy już dołączyli do Programu Animatora Rynku, prosimy o zapoznanie się z następną sekcją: Opłaty za handel kontraktami terminowymi (Market Maker).

- Poziom opłat za konto ustalany jest na podstawie 30-dniowego ruchomego okna wolumenu obrotu i będzie przeliczany codziennie o godzinie 00:00 (UTC). Aktualny poziom opłat możesz sprawdzić na Stronie Profilu Konta.

- Wolumen obrotu jest obliczany w przeliczeniu na BTC. Wolumen obrotu innymi niż BTC jest przeliczany na równoważny wolumen BTC po kursie kasowym.

- Zniżki dotyczą wyłącznie opłat pobierających.

- Zniżki na tokeny BTSE nie można łączyć ze zniżką referencyjną. W przypadku spełnienia warunków obu rabatów, zastosowana zostanie stawka wyższa.

- BTSE nie pozwala użytkownikom na samodzielne odsyłanie za pośrednictwem wielu kont.

| Wolumen 30-dniowy (USD) | Holdingi tokenów BTSE | Rabat VIP | Zniżka sędziowska (20%) | ||||

| Producent | Biorący | Producent | Biorący | ||||

| Lub | 300 | - 0,0100% | 0,0500% | - 0,0100% | 0,0400% | ||

| ≥ 2500 K | I | ≥ 300 | - 0,0125% | 0,0500% | - 0,0125% | 0,0400% | |

| ≥ 5 miesięcy | I | ≥ 600 | - 0,0125% | 0,0480% | - 0,0125% | 0,0384% | |

| ≥ 25 mln | I | ≥ 3 tys | - 0,0150% | 0,0480% | - 0,0150% | 0,0384% | |

| ≥ 50 mln | I | ≥ 6 tys | - 0,0150% | 0,0460% | - 0,0150% | 0,0368% | |

| ≥ 250 mln | I | ≥ 10 tys | - 0,0150% | 0,0460% | - 0,0150% | 0,0368% | |

| ≥ 500 M | I | ≥ 20 tys | - 0,0175% | 0,0420% | - 0,0175% | 0,0336% | |

| ≥ 2500 M | I | ≥ 30 tys | - 0,0175% | 0,0420% | - 0,0175% | 0,0336% | |

| ≥ 5 B | I | ≥ 35 tys | - 0,0200% | 0,0400% | - 0,0200% | 0,0320% | |

| ≥ 7,5 B | I | ≥ 40 tys | - 0,0200% | 0,0380% | - 0,0200% | 0,0304% | |

| ≥ 12,5 B | I | ≥ 50 tys | - 0,0200% | 0,0360% | - 0,0200% | 0,0288% | |

Opłaty za handel kontraktami futures (animatorzy rynku)

- W przypadku handlu kontraktami futures zarówno za pozycje wejścia , jak i rozliczenia zostaną naliczone opłaty transakcyjne.

- Animatorzy rynku zainteresowani dołączeniem do programu animatorów rynku BTSE proszeni są o kontakt pod adresem [email protected] .

| Producent | Biorący | |

| MM 1 | -0,0125% | 0,0400% |

| MM 2 | -0,0150% | 0,0350% |

| MM 3 | -0,0175% | 0,0325% |

| MM 4 | -0,0200% | 0,0300% |

Umowy bezterminowe

Co to jest umowa wieczysta?

Cechami umowy bezterminowej są:

- Data wygaśnięcia: Umowa bezterminowa nie ma daty wygaśnięcia

- Cena rynkowa: ostatnia cena kupna/sprzedaży

- Instrument bazowy każdego kontraktu to: 1/1000 odpowiedniej waluty cyfrowej

- Baza PnL: Wszystkie PnL można rozliczać w USD / BTC / USDT / TUSD / USDC

- Dźwignia: umożliwia otwarcie pozycji futures o wartości znacznie większej niż kwota wymagana do zapłaty z góry. Dźwignia to stosunek początkowego depozytu zabezpieczającego do wartości zamówienia kontraktu

- Depozyt: Fundusze wymagane do otwarcia i utrzymania pozycji. Jako depozyt zabezpieczający możesz używać zarówno aktywów fiducjarnych, jak i cyfrowych.

- Cena marży aktywów cyfrowych jest obliczana na podstawie ceny rynkowej, która jest reprezentatywna dla jakości aktywów i płynności rynku. Cena ta może nieznacznie różnić się od cen, które widzisz na rynku spot

- Likwidacja: Kiedy cena markowa osiągnie cenę likwidacji, mechanizm likwidacyjny przejmie Twoją pozycję

- Mark Price: Kontrakty wieczyste wykorzystują cenę markową do określenia niezrealizowanego PnL i momentu rozpoczęcia procesu likwidacji

- Opłaty za finansowanie: Okresowe płatności wymieniane między kupującym a sprzedającym co 8 godzin

Co to jest Mark Price?

Cena marki jest ważona od ceny indeksowej; jego głównymi celami są:- Aby obliczyć niezrealizowany PnL

- Aby ustalić, czy nastąpi likwidacja

- Aby uniknąć manipulacji na rynku i niepotrzebnej likwidacji

Jakie są różnice między ceną rynkową, ceną indeksową i ceną markową?

- Cena rynkowa: Ostatnia cena, po której sprzedawano dany składnik aktywów

- Cena indeksu: Średnia ważona ceny aktywów na podstawie Bitfinex/Bitstamp/Bittrex/Coinbase Pro/Krac

- Oznacz cenę: Oznacz cenę: Cena służy do obliczenia niezrealizowanego PnL i ceny likwidacji kontraktu wieczystego

Wpływ

Czy BTSE oferuje dźwignię finansową? Jaką dźwignię oferuje BTSE?

Co to jest depozyt początkowy?

- Początkowy depozyt zabezpieczający to minimalna kwota w USD (lub jej równowartość w USD), jaką musisz posiadać w swoich portfelach depozytowych (portfel krzyżowy lub portfel izolowany), aby otworzyć pozycję.

- W przypadku Kontraktów Wieczystych BTSE ustala wymaganą Depozyt Początkowy na poziomie 1% ceny kontraktu (/Wartość Nominalna).

Na przykład: Jeśli aktualna cena rynkowa kontraktu wieczystego BTC wynosi 100 USD za kontrakt, wówczas domyślna marża początkowa wynosi 100 USD x 1% = 1 USD (dla maksymalnej dźwigni wynoszącej 100x)

Co to jest marża serwisowa?

- Depozyt zabezpieczający to minimalna kwota USD (lub wartość USD), którą musisz posiadać w swoich portfelach depozytowych (portfel krzyżowy lub portfele izolowane), aby utrzymać otwartą pozycję.

- W przypadku kontraktów bezterminowych BTSE ustala wymaganą marżę serwisową na poziomie 0,5% ceny zamówienia.

- Kiedy Cena Mark osiągnie Cenę Likwidacji, Twój depozyt zabezpieczający spadnie do poziomu depozytu zabezpieczającego, a Twoja pozycja zostanie zlikwidowana.

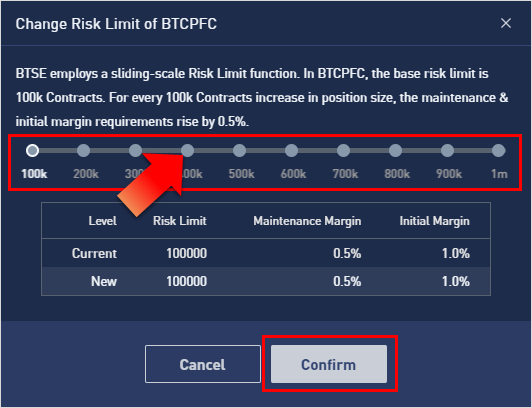

Limity ryzyka

Likwidacja dużej pozycji może spowodować gwałtowne wahania cen, a także może spowodować automatyczne delewarowanie inwestorów po przeciwnej stronie, ponieważ wielkość zlikwidowanej pozycji jest większa niż to, co może wchłonąć płynność rynku.Aby zmniejszyć wpływ wydarzeń na rynek i liczbę użytkowników dotkniętych likwidacją, BTSE wdrożyła mechanizm Limitów Ryzyka, który wymaga, aby duże pozycje zapewniały większy depozyt początkowy i depozyt zabezpieczający. W ten sposób, w przypadku likwidacji dużej pozycji, zmniejsza się prawdopodobieństwo przejścia w tryb automatycznego delewarowania, minimalizując w ten sposób likwidacje poza rynkiem.

Ważne przypomnienie:

- Będziesz musiał ręcznie zwiększyć swój limit ryzyka tylko wtedy, gdy będziesz chciał posiadać więcej niż 100 tys. kontraktów.

- Zwiększenie limitu ryzyka zwiększy również wymagania dotyczące depozytu początkowego i depozytu zabezpieczającego. To powoduje, że cena likwidacji zbliża się do ceny wejścia (co oznacza, że zwiększa ryzyko likwidacji)

Poziomy limitów ryzyka

Istnieje 10 poziomów limitów ryzyka. Im większa pozycja, tym wyższy wymagany depozyt zabezpieczający i procent depozytu początkowego.

Na rynku kontraktów perpetual BTC każde 100 tys. posiadanych kontraktów zwiększa próg wymagań dotyczących konserwacji i początkowego depozytu zabezpieczającego o 0,5%.

(W przypadku limitów ryzyka na innych rynkach proszę zapoznać się z opisem panelu limitów ryzyka na stronie handlu)

| Rozmiar pozycji + wielkość zamówienia | Marża konserwacyjna | Margines początkowy |

| ≤ 100 tys | 0,5% | 1,0% |

| ≤ 200 tys | 1,0% | 1,5% |

| ≤ 300 tys | 1,5% | 2,0% |

| ≤ 400 tys | 2,0% | 2,5% |

| ≤ 500 tys | 2,5% | 3,0% |

| ≤ 600 tys | 3,0% | 3,5% |

| ≤ 700 tys | 3,5% | 4,0% |

| ≤ 800 tys | 4,0% | 4,5% |

| ≤ 900 tys | 4,5% | 5,0% |

| ≤ 1M | 5,0% | 5,5% |

I odwrotnie, jeśli zamknąłeś dużą pozycję i chciałbyś powrócić do normalnego poziomu depozytu zabezpieczającego i początkowego poziomu depozytu zabezpieczającego, musisz ręcznie dostosować poziom limitu ryzyka.

Na przykład:

Masz 90 tys. kontraktów wieczystych BTC i chciałbyś dodać kolejne 20 tys. kontraktów.

Ponieważ 90 tys. + 20 tys. = 110 tys., przekroczyliście już poziom limitu ryzyka 100 tys. Zatem kiedy złożysz zamówienie na kontrakt na kwotę 20 tys., system poprosi Cię o zwiększenie poziomu limitu ryzyka do poziomu 200 tys., zanim będziesz mógł złożyć nowe zamówienie.

Po zamknięciu pozycji 110 tys. należy ręcznie ustawić limit ryzyka z powrotem do poziomu 100 tys., wówczas progi depozytu zabezpieczającego i depozytu początkowego powrócą do odpowiednich wartości procentowych.

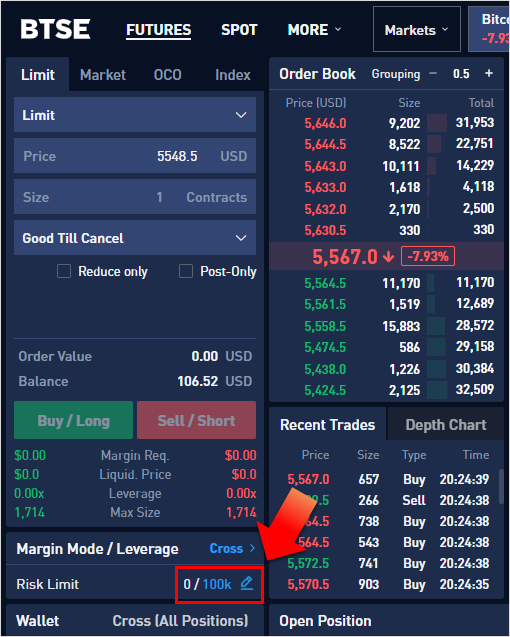

Jak dostosować limit ryzyka

1. Kliknij przycisk Edytuj na karcie limitu ryzyka

2. Kliknij poziom, którego chcesz użyć, a następnie kliknij przycisk Potwierdź , aby zakończyć ustawianie

Fundusz Ubezpieczeniowy

BTSE wykorzystała system funduszy ubezpieczeniowych, aby pomóc zwycięskim inwestorom w osiągnięciu pełnego zysku i uniknąć zakłóceń spowodowanych zdarzeniami automatycznego zmniejszania dźwigni finansowej (ADL).

Mechanizm ADL chroni tracących inwestorów, zapewniając, że nigdy nie osiągną ujemnego kapitału własnego, co oznacza, że ich saldo marży nigdy nie stanie się ujemne.

Jeżeli w funduszu ubezpieczeniowym znajduje się wystarczające saldo i nie można zrealizować zlecenia likwidacji po cenie upadłości, fundusz ubezpieczeniowy zostanie wykorzystany do dalszego obniżenia/podwyższenia ceny zlecenia o 1,0%. Funkcja ta zapewnia możliwość realizacji zleceń likwidacyjnych na rynku i uniknięcie wystąpienia zdarzenia ADL.

I odwrotnie, jeśli zlecenie może zostać zrealizowane po cenie wyższej niż cena upadłości, nadwyżka jest deponowana w funduszu ubezpieczeniowym.

Saldo funduszu ubezpieczeniowego może zostać wykorzystane na poprawę ceny likwidacji oraz na rekompensatę użytkownika w przypadku zdarzenia nadzwyczajnego. Fundusz ubezpieczeniowy zaprojektowaliśmy tak, aby zapewnić ciągłość działania giełdy.

* Uwaga: Jeżeli po 1% wzroście ceny zlecenie nie zostanie zrealizowane, automatycznie uruchamiany jest mechanizm ADL w celu spłaszczenia zlikwidowanej pozycji w stosunku do zwycięskiego inwestora. Aby uzyskać więcej informacji na temat ADL, kliknij tutaj.

Aby lepiej zrozumieć system funduszy ubezpieczeniowych, proszę zapoznać się z następującym przykładem:

- Strona: krótka

- Cena wejścia: 8 000 USD

- Dźwignia: 100x

- Wielkość kontraktu: 100 000 kontraktów (800 000 USD)

- Depozyt początkowy: 8 000 USD

- Cena likwidacji : 8 040 USD

- Cena upadłościowa: 8 080 USD

Gdy cena marki wzrośnie powyżej ceny likwidacyjnej, pozycja zostaje zlikwidowana:

- Krótka pozycja na kwotę 100 000 jest natychmiast zamykana przez silnik likwidacyjny po cenie upadłościowej z wyczyszczonym portfelem pozycji

- Krótka likwidacyjna obejmuje tę samą ilość kontraktów kupując ją na rynku:

- Jeżeli zlecenie likwidacji kupna nie może zostać zrealizowane po cenie upadłości (8 080 USD), fundusz ubezpieczeniowy zostanie wykorzystany do dalszej poprawy ceny zlecenia aż do 1% (8 160,8 USD), aby zwiększyć szansę na realizację tego zlecenia

- Jeżeli zlecenie kupna i likwidacji uda się zrealizować po cenie wyższej od ceny upadłości (np. 8060 USD), pozostała marża (20 USD) zostanie zdeponowana w funduszu ubezpieczeniowym

- Jeżeli zlecenie likwidacji kupna nie może zostać zrealizowane po poprawionej cenie (8160,8 USD), system uruchamia mechanizm ADL po cenie upadłości, aby chronić przegrywającego tradera przed ujemnym kapitałem własnym

Saldo całkowite i saldo dostępne

Saldo całkowite Saldo całkowite = Depozyty - Wypłaty + Zrealizowane saldo dostępne

PL Saldo dostępne = Saldo całkowite - Marże pozycji - Marże zleceń + Niezrealizowane PL