Veelgestelde vragen (FAQ) in BTSE

Storting en opname

Ondersteunt BTSE Smart Contract-deposito's van ETH?

Ja, BTSE ondersteunt de standaard ERC-20 slimme contractstortingen. Dit type transactie wordt doorgaans binnen 3 uur voltooid.

Stortings-/opname-/verzendkosten en limieten

Stortings- en opnamekosten voor digitale valuta

BELANGRIJKE HERINNERING:

Wees uiterst voorzichtig bij het storten of opnemen van digitale valuta. U verliest uw munten als u per ongeluk een storting doet of opneemt op een verkeerd portemonnee-adres. (BTSE is niet verantwoordelijk voor eventuele verliezen of boetes als gevolg van onjuiste transactie-informatie.)

Klik hier om de stortings- en opnamekosten te bekijken voor de digitale valuta die wij ondersteunen - Tabel met stortings- en opnamekosten

Opmerking : BTSE-rekeninghouders zonder eerdere BTSE-handel en/of "verdien"-uitbetalingstransacties worden kosten in rekening gebracht van 0,1 procent van het opnamebedrag.

Fiat Valutastorting en opnamekosten

- De ondersteunde fiatvaluta's worden weergegeven in de onderstaande tabel.

- Houd er rekening mee dat voor alle stortingen en opnames bankkosten/overschrijvingskosten/overboekingskosten in rekening worden gebracht. De dienstverlenende banken, en niet BTSE, zijn verantwoordelijk voor de desbetreffende vergoeding.

- Er wordt een stortingskosten van $ 3 USD in rekening gebracht voor eenmalige stortingen van minder dan $ 100 USD of het equivalent daarvan.

| Kanaal | Munteenheid | Min. Opname |

Opnamekosten _ |

Minimale aanbetaling |

Aanbetalingskosten _ |

| SNEL | Amerikaanse Dollar | $ 100 USD of gelijkwaardig | 0,1% (min. oplaadbeurt: 25 USD) | Geen | 0,05% |

| EUR | $ 100 USD of gelijkwaardig | 0,1% (min. oplaadbeurt: 25 USD) | Geen | 0,05% | |

| GBP | $ 100 USD of gelijkwaardig | 0,1% (min. oplaadbeurt: 25 USD) | Geen | 0,05% | |

| HKD | $ 100 USD of gelijkwaardig | 0,1% (min. oplaadbeurt: 25 USD) | Geen | 0,05% | |

| Japanse Yen | $ 100 USD of gelijkwaardig | 0,1% (min. oplaadbeurt: 25 USD) | Geen | 0,05% | |

| AUD | $ 100 USD of gelijkwaardig | 0,1% (min. oplaadbeurt: 25 USD) | Geen | 0,05% | |

| AED | $ 100 USD of gelijkwaardig | 0,1% (min. oplaadbeurt: 25 USD) | Geen | 0,50% | |

| CAD | $ 100 USD of gelijkwaardig | 0,1% (min. oplaadbeurt: 25 USD) | Geen | 0,05% | |

| SEPA | EUR | $ 100 USD of gelijkwaardig | 0,1% (min. kosten: 3 EUR) | Geen | Vrij |

| IFSC | INR | $ 100 USD of gelijkwaardig | 2% (min. kosten: 25 USD) | Geen | 2% |

| IMPS | INR | $ 100 USD of gelijkwaardig | 2% (min. kosten: 25 USD) | Geen | 2% |

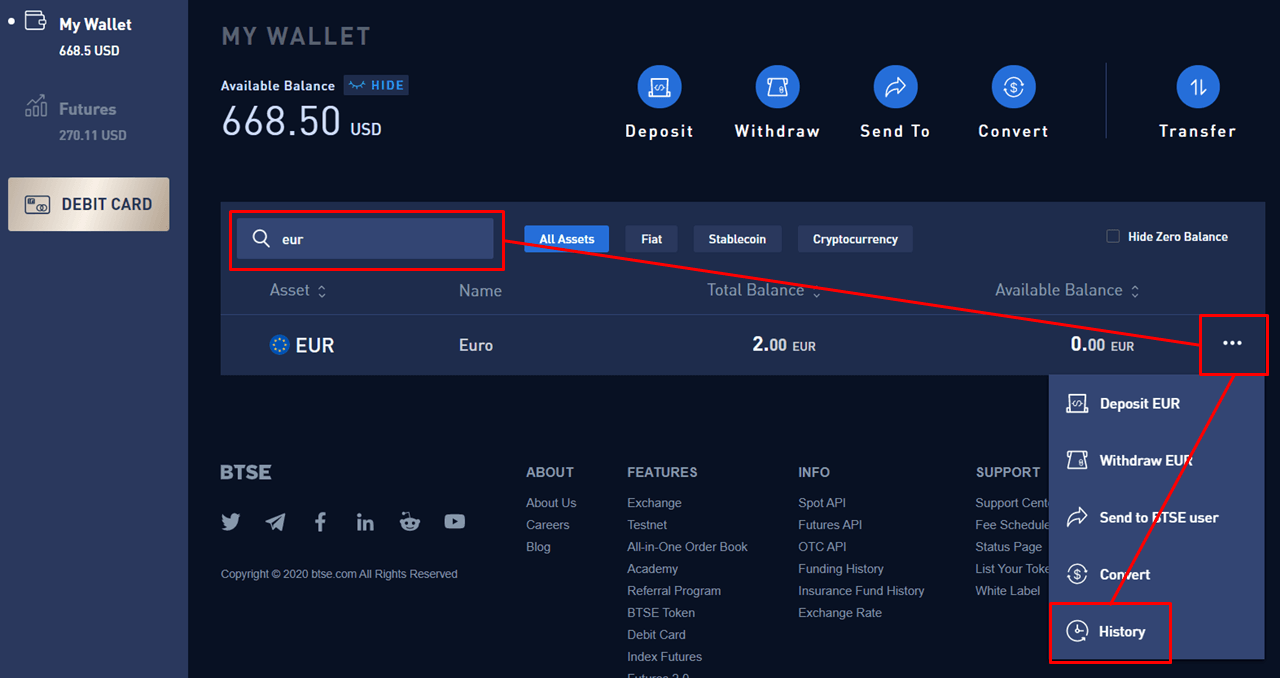

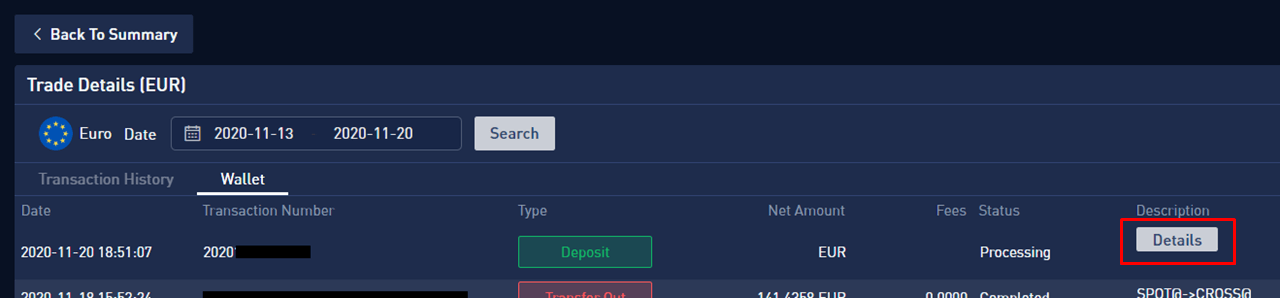

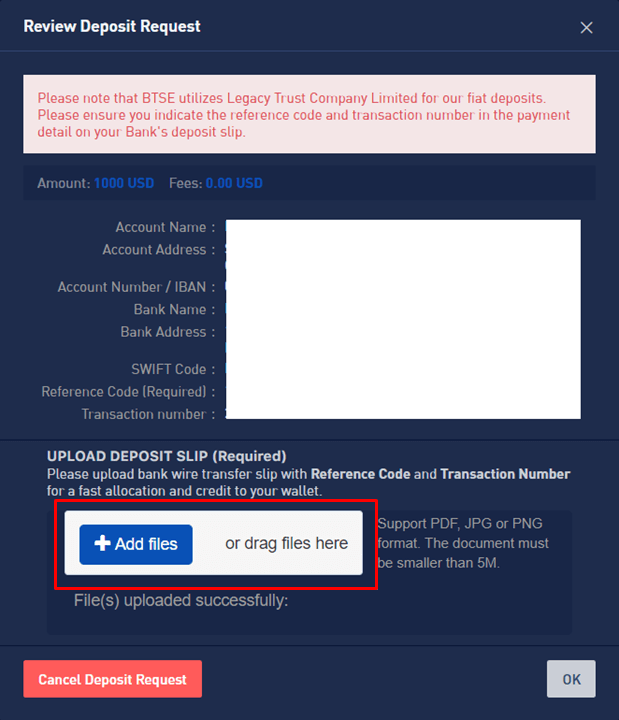

Hoe u betalingsbewijzen kunt uploaden

Via het volgende pad kunt u de openstaande stortingsverzoeken bekijken en uw betalingsbewijzen uploaden.

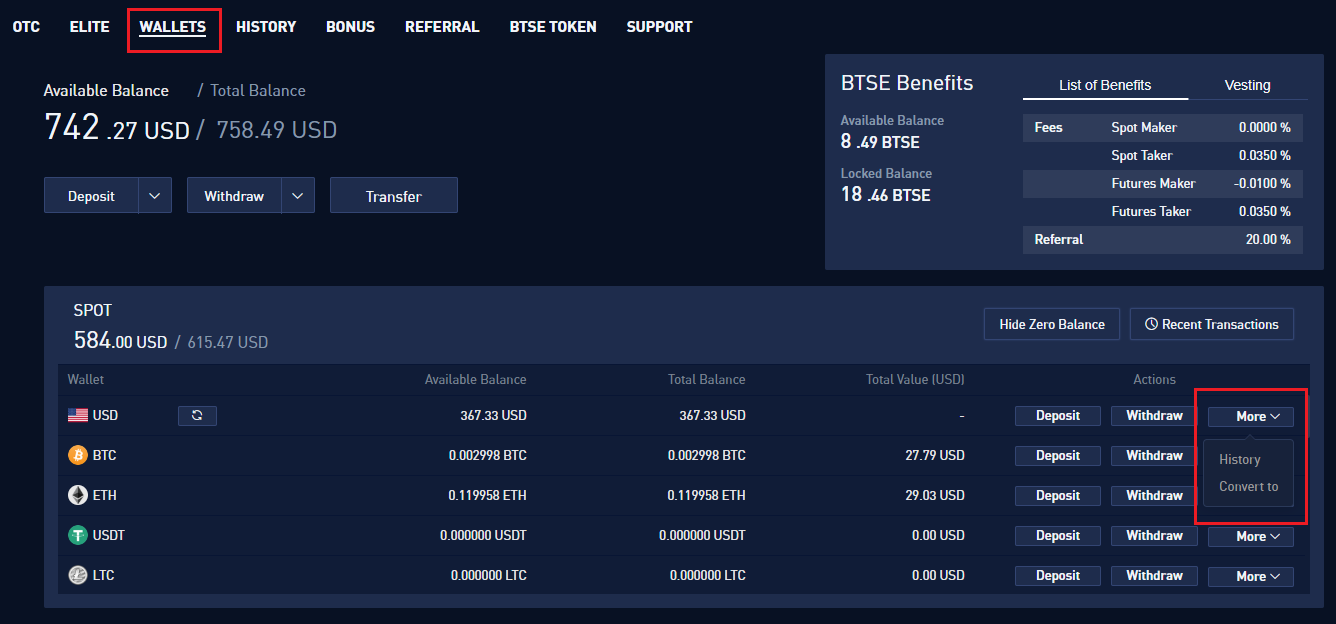

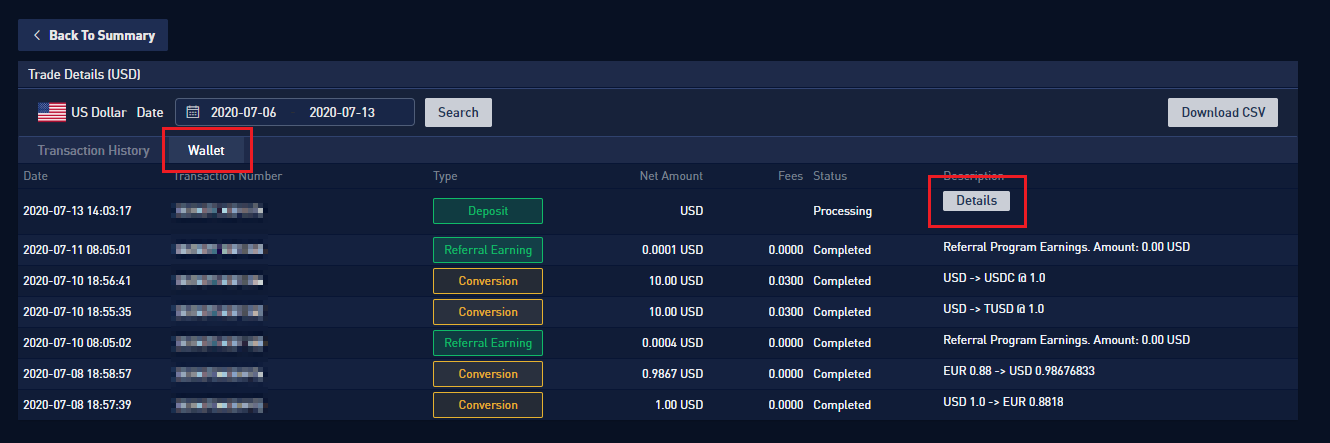

Portefeuilles - Selecteer een valuta - 3 stippen - Geschiedenis - Details

Een stortings-/opnameverzoek annuleren

Voordat BTSE uw stortings-/opnameverzoeken verwerkt, kunt u op de knop Annuleren klikken om de verzoeken te annuleren.

Stap 1. Portemonnees - Meer - Geschiedenis

Stap 2. Portemonnee - Details - Annuleren

Bankkosten van uw stortings-/opnameverzoeken

SNELLE overschrijving

- Stroom van fondsen

Opnames:

- Bankkosten voor afzenders

* Deze kosten kunnen tussen $ 10 en $ 25 USD liggen.

Wanneer u opneemt via SWIFT-overboeking, worden er door de bank van BTSE bankkosten in rekening gebracht .

*Deze kosten liggen tussen $25 USD en 0,15% van het opnamebedrag

- Bemiddelende bankkosten

*Deze vergoeding kan tussen $ 10 en $ 30 USD liggen

- Bankkosten begunstigde

Wanneer u opneemt via een SWIFT-overboeking, kan uw bank de bankkosten van de begunstigde in rekening brengen .

*Deze kosten kunnen tussen de $10 en $25 USD liggen

. Daarom kan er een vergoeding van $20 tot $80 USD worden afgetrokken van uw totale stortings-/opnamebedrag.

FPS-overdracht (deze service is tijdelijk niet beschikbaar)

- Geldstroom ( alleen stortingen en opnames in GBP )

Stortingen:

Opnames:

- Bankkosten voor afzenders

* Deze kosten kunnen tussen £ 0 en £ 5 GBP liggen.

Wanneer u opneemt via de Faster Payments Service, worden er door de bank van BTSE bankkosten aan u in rekening gebracht .

* Deze kosten liggen tussen $ 25 USD (ongeveer £ 20 GBP) en 0,15% van het opnamebedrag

- Bankkosten begunstigde

Wanneer u stort via de Faster Payments Service, worden er door de BTSE-bank zeer lage kosten in rekening gebracht.

* Deze kosten kunnen tussen £ 1 en 0,08% van het stortingsbedrag liggen.

Wanneer u opneemt via de Faster Payments Service, kan uw bank u een zeer lage (of gratis) bankkosten in rekening brengen voor de begunstigde .

* Deze kosten kunnen tussen € 0 en € 5 GBP liggen

. Daarom kan er in totaal € 1 – € 26 GBP kosten worden afgetrokken van uw totale stortings-/opnamebedrag.

SEPA-overboeking

- Geldstroom (alleen stortingen en opnames in EUR)

Opnames:

- Bankkosten voor afzenders

Wanneer u opneemt via een SEPA-overboeking, brengt de bank van BTSE geen bankkosten in rekening.

- Bankkosten begunstigde

Wanneer u opneemt via een SEPA-overboeking, kan uw bank lage bankkosten in rekening brengen voor de begunstigde, die kan variëren van 0 tot 1 EUR. Er zijn echter enkele banken die geen kosten in rekening brengen voor deze service. Het is raadzaam om eerst contact op te nemen met uw bank voordat u verdergaat.

Houd er daarom rekening mee dat er in totaal een bedrag van 0 - 1 EUR aan kosten kan worden afgetrokken van uw totale stortings-/opnamebedrag.

Hoe MetaMask in te stellen

MetaMask is nu beschikbaar op het BTSE Exchange-platform.

MetaMask is een browserplug-in die dient als een Ethereum-portemonnee. Gebruikers kunnen Ether en andere ERC20-tokens opslaan in de Metamask-portemonnee.

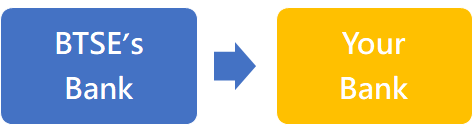

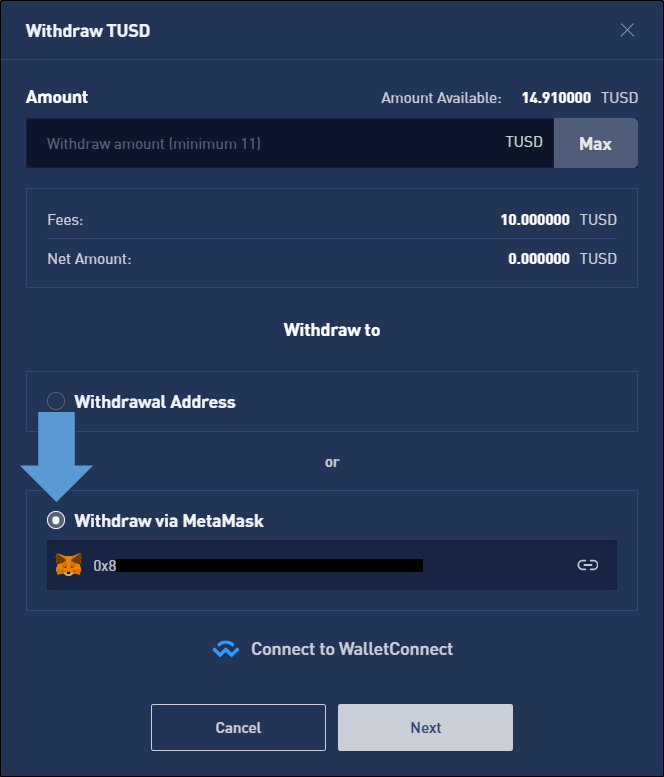

Als u uw MetaMask-portemonnee als uw standaard opnameadres wilt instellen, gaat u naar de BTSE Wallet-pagina en volgt u de onderstaande stappen:

Stap 1.

Ga naar de BTSE Wallet-pagina Selecteer een valuta die het ERC20-formaat ondersteunt Opnemen Klik op de MetaMask-knop.

Opmerking: MetaMask-portefeuilles bevinden zich in de Ethereum-blockchain en ondersteunen alleen ETH- of ERC20-cryptocurrencies.

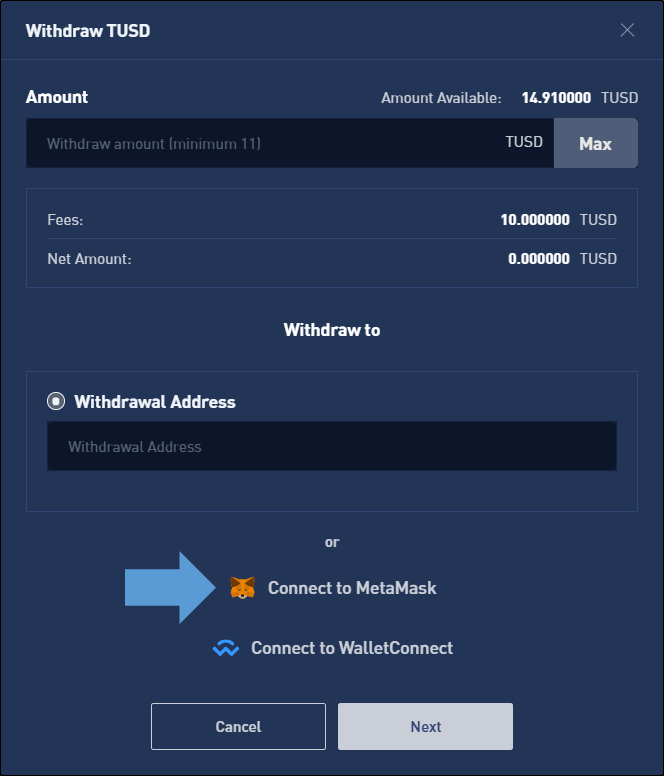

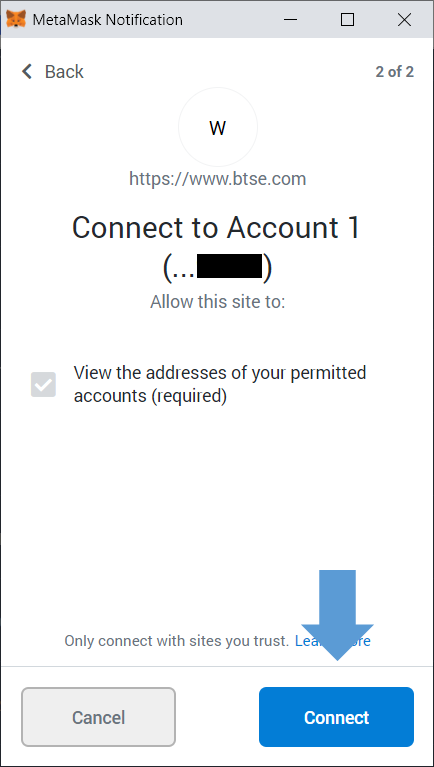

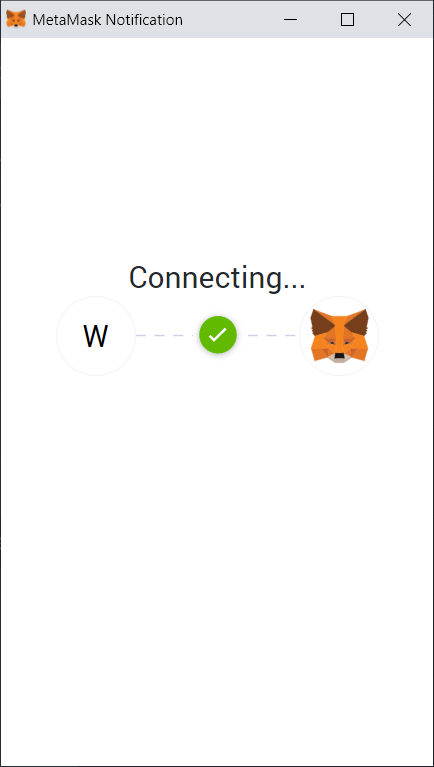

Stap 2.

Wanneer het MetaMask-extensievenster verschijnt, klikt u op "Volgende" Klik op "Verbinden"

Stap 3.

Eenmaal verbonden, kunt u het adres van uw MetaMask-portemonnee zien op de BTSE-portemonneepagina.

Opmerking: nadat u uw MetaMask-portemonnee als uw standaard opnameadres hebt ingesteld, worden alle ondersteunde ERC20-cryptocurrencies automatisch ingeschakeld.

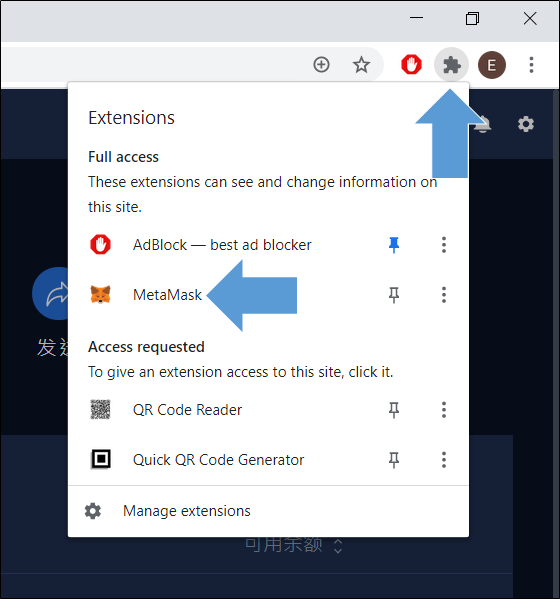

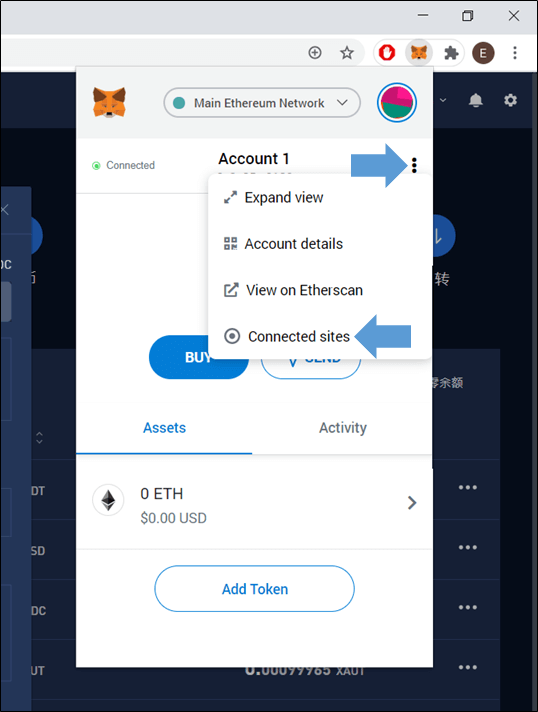

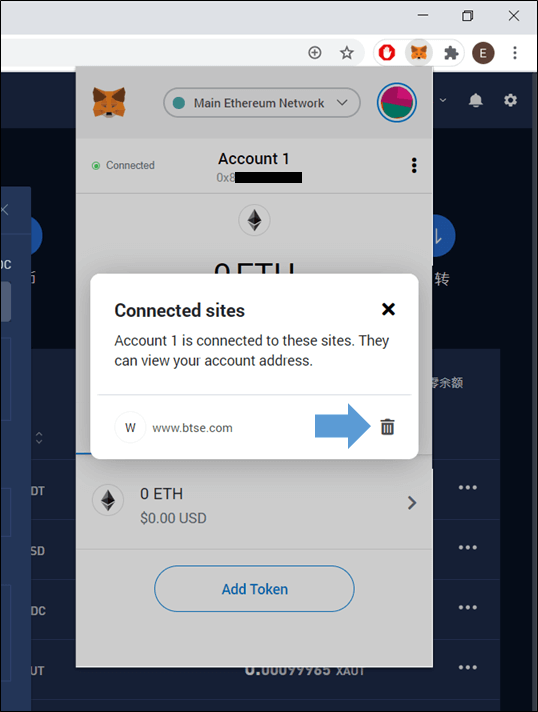

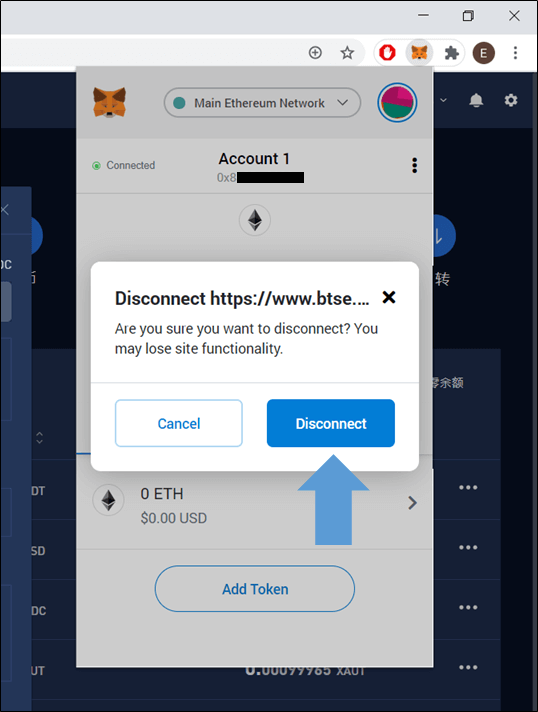

Hoe u de verbinding met MetaMask en BTSE Wallet kunt verbreken:

Klik op de Chrome-browserextensieknop MetaMask-accountopties Verbonden sites Verbinding verbreken

Handel

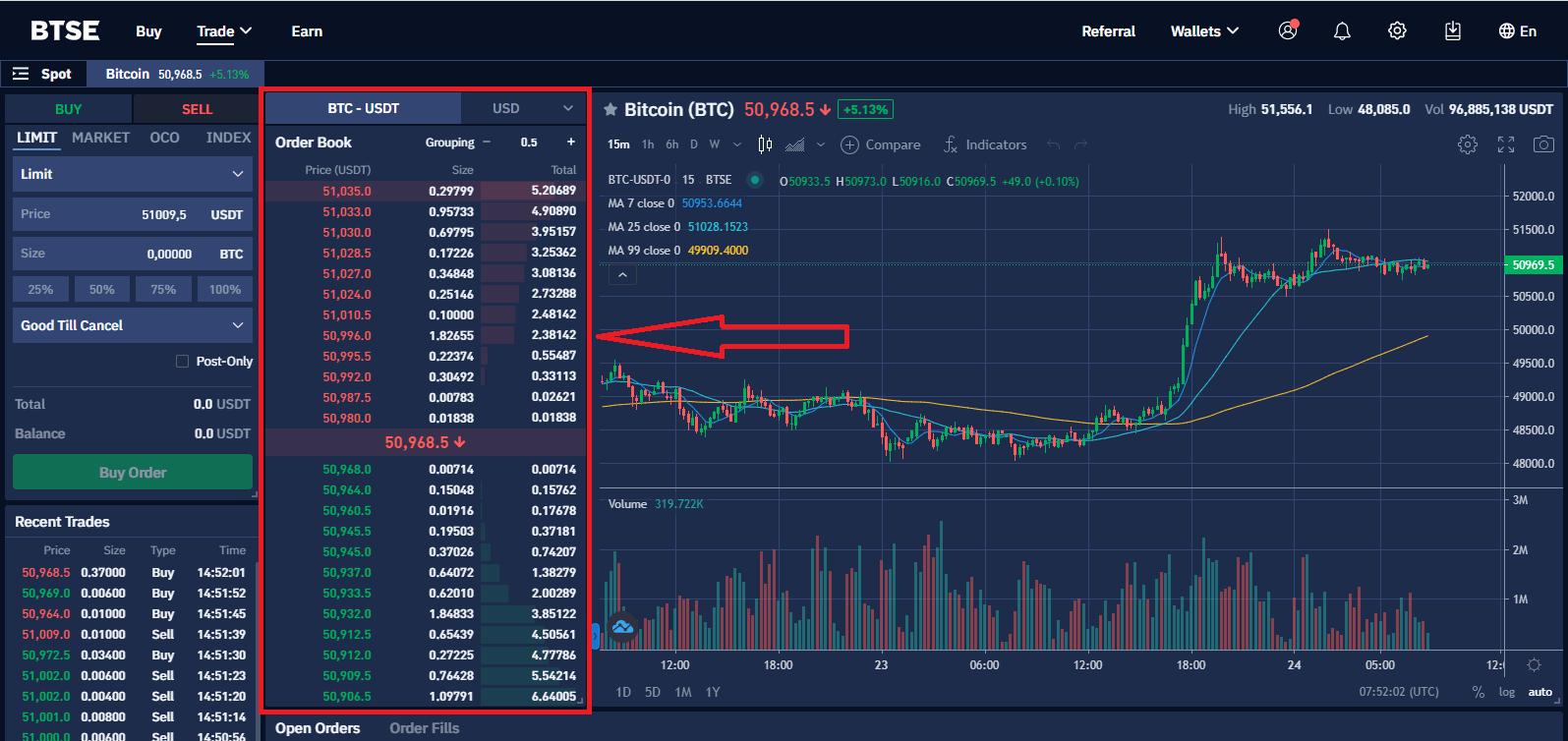

Wat is een orderboek?

Een orderboek is de plek waar alle koop- en verkooporders voor een handelspaar worden verzameld en gematcht. Op conventionele beurzen heeft elk handelspaar zijn eigen orderboek; dat betekent dat als u in BTC/USD handelt, u toegang krijgt tot een ander orderboek dan gebruikers die in BTC/JPY handelen en die mogelijk weinig liquiditeit hebben.

Maximale handelslimiet

Er is geen maximale handelslimiet op BTSE.

Futures-handelskosten

Futures-handelskosten (gebruikers)

- Voor de handel in futures worden voor zowel de enter- als de afwikkelingspositie handelskosten in rekening gebracht. Handelskosten worden van uw margesaldo afgetrokken.

- Gebruikers die al lid zijn van het Market Maker-programma, verwijzen wij u naar de volgende sectie: Futures-handelskosten (Market Maker).

- Het accountkostenniveau wordt bepaald op basis van een voortschrijdend handelsvolume van 30 dagen en wordt dagelijks om 00:00 uur (UTC) opnieuw berekend. U kunt uw huidige tariefniveau bekijken op de accountprofielpagina.

- Het handelsvolume wordt berekend in BTC-termen. Het niet-BTC-handelsvolume wordt omgezet in het BTC-equivalentvolume tegen de contante wisselkoers.

- Kortingen worden uitsluitend toegepast op de takervergoedingen.

- De BTSE-tokenkorting kan niet worden gestapeld met de scheidsrechterkorting. Indien aan de voorwaarden voor beide kortingen wordt voldaan, wordt het hogere kortingspercentage toegepast.

- BTSE staat niet toe dat gebruikers zichzelf via meerdere accounts verwijzen.

| 30-dagenvolume (USD) | BTSE-tokenbezit | VIP-korting | Scheidsrechterskorting (20%) | ||||

| Maker | Nemer | Maker | Nemer | ||||

| Of | 300 | - 0,0100% | 0,0500% | - 0,0100% | 0,0400% | ||

| ≥ 2500 K | En | ≥ 300 | - 0,0125% | 0,0500% | - 0,0125% | 0,0400% | |

| ≥ 5 M | En | ≥ 600 | - 0,0125% | 0,0480% | - 0,0125% | 0,0384% | |

| ≥ 25 M | En | ≥ 3 K | - 0,0150% | 0,0480% | - 0,0150% | 0,0384% | |

| ≥ 50 M | En | ≥ 6 K | - 0,0150% | 0,0460% | - 0,0150% | 0,0368% | |

| ≥ 250 M | En | ≥ 10 K | - 0,0150% | 0,0460% | - 0,0150% | 0,0368% | |

| ≥ 500 M | En | ≥ 20 K | - 0,0175% | 0,0420% | - 0,0175% | 0,0336% | |

| ≥ 2500 M | En | ≥ 30 K | - 0,0175% | 0,0420% | - 0,0175% | 0,0336% | |

| ≥ 5 B | En | ≥ 35 K | - 0,0200% | 0,0400% | - 0,0200% | 0,0320% | |

| ≥ 7,5 B | En | ≥ 40 K | - 0,0200% | 0,0380% | - 0,0200% | 0,0304% | |

| ≥ 12,5 B | En | ≥ 50 K | - 0,0200% | 0,0360% | - 0,0200% | 0,0288% | |

Futures-handelskosten (marktmakers)

- Voor de handel in futures worden voor zowel de enter- als de afwikkelingspositie handelskosten in rekening gebracht.

- Marktmakers die geïnteresseerd zijn om deel te nemen aan het Market Maker Programma van BTSE, kunt u contact opnemen met [email protected] .

| Maker | Nemer | |

| MM 1 | -0,0125% | 0,0400% |

| MM 2 | -0,0150% | 0,0350% |

| MM 3 | -0,0175% | 0,0325% |

| MM 4 | -0,0200% | 0,0300% |

Eeuwige contracten

Wat is een eeuwigdurend contract?

De kenmerken van een eeuwigdurend contract zijn:

- Vervaldatum: Een eeuwigdurend contract heeft geen vervaldatum

- Marktprijs: de laatste koop-/verkoopprijs

- De onderliggende waarde van elk contract is: 1/1000ste van de overeenkomstige digitale valuta

- PnL-basis: Alle PnL kunnen worden afgerekend in USD / BTC / USDT / TUSD / USDC

- Hefboomwerking: Hiermee kunt u een futurespositie betreden die veel meer waard is dan u vooraf moet betalen. Leverage is de verhouding tussen de initiële marge en de orderwaarde van een contract

- Marge: Geld dat nodig is om een positie te openen en te behouden. U kunt zowel fiat- als digitale activa als marge gebruiken.

- De prijs van uw digitale activamarge wordt berekend op basis van een uitvoerbare marktprijs die representatief is voor de kwaliteit van uw activa en de marktliquiditeit. Deze prijs kan enigszins afwijken van de prijzen die u op de spotmarkt ziet

- Liquidatie: Wanneer de markprijs uw liquidatieprijs bereikt, zal de liquidatie-engine uw positie overnemen

- Markprijs: Eeuwigdurende contracten gebruiken de markprijs om uw ongerealiseerde PnL te bepalen en wanneer het liquidatieproces moet worden geactiveerd

- Financieringskosten: Periodieke betalingen die elke 8 uur worden uitgewisseld tussen de koper en de verkoper

Wat is Markprijs?

De markprijs wordt gewogen ten opzichte van de indexprijs; de belangrijkste doeleinden zijn:- Om de ongerealiseerde PnL te berekenen

- Om te bepalen of er sprake is van liquidatie

- Om marktmanipulatie en onnodige liquidatie te voorkomen

Wat zijn de verschillen tussen marktprijs, indexprijs en markprijs?

- Marktprijs: De laatste prijs waartegen het actief werd verhandeld

- Indexprijs: het gewogen gemiddelde van de activaprijs op basis van Bitfinex/Bitstamp/Bittrex/Coinbase Pro/Krac

- Markprijs: Markprijs: De prijs wordt gebruikt om de niet-gerealiseerde PnL en de liquidatieprijs van het eeuwigdurende contract te berekenen

Hefboom

Biedt BTSE een hefboomeffect? Hoeveel hefboomwerking biedt BTSE?

Wat is initiële marge?

- Initiële marge is het minimumbedrag in USD (of een gelijkwaardige waarde in USD) dat u in uw margeportefeuilles (Cross Wallet of Geïsoleerde Wallets) moet hebben om een positie te openen.

- Voor eeuwigdurende contracten stelt BTSE de initiële margevereiste vast op 1% van de contractprijs (/notionele waarde).

Bijvoorbeeld: Als de huidige marktprijs van het Eeuwigdurend Contract van BTC $100 per contract is, dan is de standaard Initiële Marge $100 x 1% = $1 (voor een maximale hefboomwerking van 100x)

Wat is onderhoudsmarge?

- Onderhoudsmarge is het minimale bedrag in USD (of USD-waarde) dat u in uw margeportefeuilles (Cross Wallet of Geïsoleerde Wallets) moet hebben om een positie open te houden.

- Voor eeuwigdurende contracten stelt BTSE de onderhoudsmargevereiste vast op 0,5% van de orderprijs.

- Wanneer de markprijs de liquidatieprijs bereikt, is uw marge gedaald tot het onderhoudsmargeniveau en wordt uw positie geliquideerd.

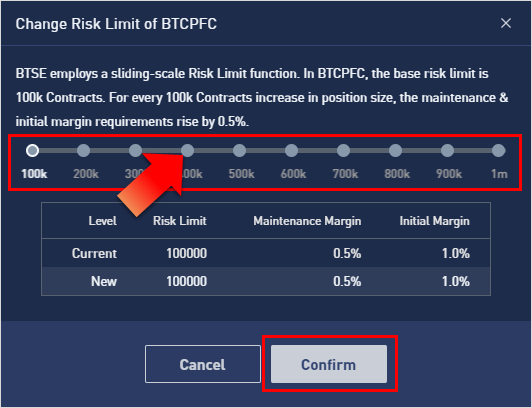

Risicolimieten

Wanneer een grote positie wordt geliquideerd, kan dit gewelddadige prijsschommelingen veroorzaken, en kan het er ook voor zorgen dat handelaren aan de andere kant automatisch hun schulden afbouwen, omdat de omvang van de geliquideerde positie groter is dan wat de marktliquiditeit kan absorberen.Om de marktimpact en het aantal gebruikers dat door liquidatiegebeurtenissen wordt getroffen te verminderen, heeft BTSE het Risk Limits-mechanisme geïmplementeerd, dat grote posities vereist om meer initiële marge en onderhoudsmarge te bieden. Door dit te doen, wordt, wanneer een grote positie wordt geliquideerd, de kans op automatische schuldafbouw verkleind, waardoor buitenmarktliquidaties tot een minimum worden beperkt.

Belangrijke herinnering:

- U hoeft uw risicolimiet alleen handmatig te verhogen als u meer dan 100.000 contracten wilt aanhouden.

- Het verhogen van de risicolimiet zal ook uw initiële en onderhoudsmargevereiste verhogen. Hierdoor wordt uw liquidatieprijs dichter bij uw invoerprijs gebracht (wat betekent dat het risico op liquidatie groter wordt)

Risicolimietniveaus

Er zijn 10 niveaus van risicolimieten. Hoe groter de positie, hoe hoger de vereiste onderhoudsmarge en initiële margepercentages.

Op de BTC-markt voor eeuwigdurende contracten verhoogt elke 100.000 contracten die u bezit de drempel voor onderhoud en initiële margevereisten met 0,5%.

(Voor risicolimieten in andere markten verwijzen wij u naar de beschrijving van het risicolimietpaneel op de handelspagina)

| Positiemaat + Bestelmaat | Onderhoudsmarge | Initiële marge |

| ≤ 100K | 0,5% | 1,0% |

| ≤ 200K | 1,0% | 1,5% |

| ≤ 300K | 1,5% | 2,0% |

| ≤ 400K | 2,0% | 2,5% |

| ≤ 500K | 2,5% | 3,0% |

| ≤ 600K | 3,0% | 3,5% |

| ≤ 700K | 3,5% | 4,0% |

| ≤ 800K | 4,0% | 4,5% |

| ≤ 900K | 4,5% | 5,0% |

| ≤ 1M | 5,0% | 5,5% |

Integendeel, als u de grote positie heeft gesloten en wilt terugkeren naar de normale onderhoudsmarge en het initiële margeniveau, moet u het risicolimietniveau handmatig aanpassen.

Bijvoorbeeld:

u heeft eeuwigdurende contracten van 90.000 BTC en wilt nog eens 20.000 contracten toevoegen.

Omdat 90K + 20K = 110K heeft u het risicolimietniveau van 100K al overschreden. Dus wanneer u de contractbestelling van 20.000 plaatst, zal het systeem u vragen het risicolimietniveau te verhogen naar het niveau van 200.000 voordat u de nieuwe bestelling kunt plaatsen.

Nadat u de 110K-positie heeft gesloten, moet u de risicolimiet handmatig terugstellen naar het 100K-niveau. Vervolgens keren de drempels voor de onderhoudsmarge en de initiële marge terug naar het overeenkomstige percentage.

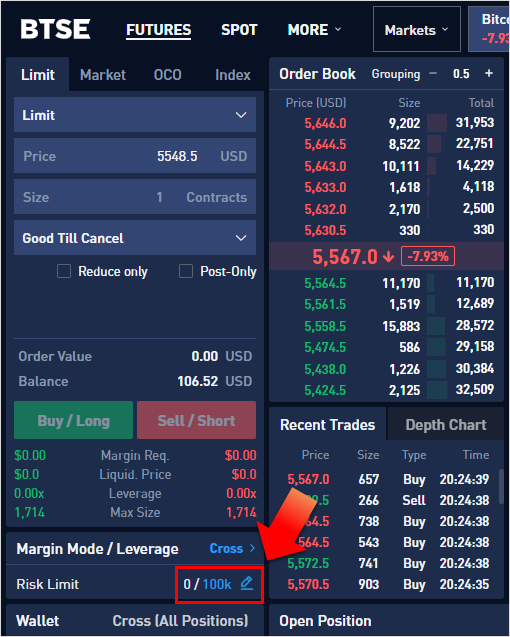

Hoe u uw risicolimiet kunt aanpassen

1. Klik op de knop Bewerken op het tabblad Risicolimiet

2. Klik op het niveau dat u wilt gebruiken en klik vervolgens op Bevestigen om de instelling te voltooien

Verzekeringsfonds

BTSE gebruikte het verzekeringsfondssysteem om winnende handelaars te helpen hun volledige winst te realiseren en te voorkomen dat ze werden onderbroken door de Auto-Deleveraging-gebeurtenissen (ADL).

Het ADL-mechanisme beschermt verliezende handelaren door ervoor te zorgen dat ze nooit een negatief eigen vermogen zullen hebben, wat betekent dat hun margesaldo nooit negatief zal worden.

Indien het verzekeringsfonds voldoende saldo heeft en een liquidatiebevel niet kan worden uitgevoerd tegen de faillissementsprijs, zal het verzekeringsfonds worden gebruikt om de orderprijs verder te verlagen/verhogen met 1,0%. Deze functie zorgt ervoor dat liquidatieorders op de markt kunnen worden uitgevoerd en dat er zich geen ADL-gebeurtenis voordoet.

Omgekeerd, als de order kan worden uitgevoerd tegen een prijs die beter is dan de faillissementsprijs, wordt het overtollige saldo in het verzekeringsfonds gestort.

Het saldo van het verzekeringsfonds kan worden gebruikt voor verbetering van de liquidatieprijs en voor gebruikerscompensatie in geval van een buitengewone gebeurtenis. We hebben het verzekeringsfonds ontworpen om de continue werking van de beurs te garanderen.

* Opmerking: als de order niet wordt uitgevoerd na een prijsverbetering van 1%, wordt het ADL-mechanisme automatisch geactiveerd om de geliquideerde positie af te vlakken ten opzichte van een winnende handelaar. Voor meer informatie over de ADL kunt u hier klikken.

Voor een beter begrip van het verzekeringsfondssysteem verwijzen wij u naar het volgende voorbeeld:

- Kant: Short

- Instapprijs: 8.000 USD

- Leverage: 100x

- Contractgrootte: 100.000 contracten (800.000 USD)

- Initiële marge: 8.000 USD

- Liquidatieprijs : 8.040 USD

- Faillissementsprijs: 8.080 USD

Wanneer de markprijs boven de liquidatieprijs stijgt, wordt de positie geliquideerd:

- De shortpositie van 100.000 wordt onmiddellijk gesloten door de liquidatiemotor tegen de faillissementsprijs, waarbij de portemonnee van de positie wordt weggevaagd

- De liquidatiemotor short dekt hetzelfde aantal contracten af door deze op de markt te kopen:

- Als de koop-liquidatieorder niet kan worden uitgevoerd tegen de faillissementsprijs (8.080 USD), zal het verzekeringsfonds worden gebruikt om de orderprijs verder te verhogen tot 1% (8.160,8 USD) om de kans te vergroten dat deze order wordt uitgevoerd.

- Als de koop-liquidatieorder kan worden uitgevoerd tegen een prijs die hoger is dan de faillissementsprijs (bijvoorbeeld 8.060 USD), wordt de resterende marge (20 USD) in het verzekeringsfonds gestort.

- Als de koop-liquidatieorder niet kan worden uitgevoerd tegen de verbeterde prijs (8.160,8 USD), activeert het systeem het ADL-mechanisme tegen de faillissementsprijs om de verliezende handelaar te beschermen tegen een negatief eigen vermogen.

Totaal saldo en beschikbaar saldo

Totaal Saldo

Totaal Saldo = Stortingen - Opnames + Gerealiseerde PL

Beschikbaar Saldo

Beschikbaar Saldo = Totaal Saldo - Positiemarges - Ordermarges + Niet-gerealiseerde PL