BTSE Häufig gestellte Fragen - BTSE Germany - BTSE Deutschland

Einzahlung und Auszahlung

Unterstützt BTSE Smart Contract Deposits der ETH?

Ja, BTSE unterstützt die standardmäßigen ERC-20-Smart-Contract-Einzahlungen. Diese Art von Transaktion ist normalerweise innerhalb von 3 Stunden abgeschlossen.

Einzahlung / Auszahlung / Sendegebühren und Limits

Gebühren für

Ein-

und Auszahlungen in digitaler Währung WICHTIGER HINWEIS: Gehen Sie beim Ein- oder Auszahlen digitaler Währungen bitte äußerst vorsichtig vor. Sie verlieren Ihre Coins, wenn Sie versehentlich auf eine falsche Wallet-Adresse einzahlen oder abheben. (BTSE ist nicht verantwortlich für Verluste oder Strafen, die durch falsche Transaktionsinformationen entstehen.)

Klicken Sie hier, um die Einzahlungs- und Auszahlungsgebühren für die von uns unterstützten digitalen Währungenanzuzeigen- Tabelle der Einzahlungs- und Auszahlungsgebühren

Hinweis : BTSE-Kontoinhaber ohne vorherigen BTSE-Handel und/oder "verdienen" Auszahlungstransaktionen werden mit einer Gebühr von 0,1 Prozent des Auszahlungsbetrags belastet.

Fiat-Währungsgebühren für Ein- und Auszahlungen

- Die unterstützten Fiat-Währungen sind in der folgenden Tabelle aufgeführt.

- Bitte beachten Sie, dass für alle Ein- und Auszahlungen von Fiat eine Bankgebühr / Überweisungsgebühr / Überweisungsgebühr anfällt. Für die entsprechende Gebühr sind die betreuenden Banken, nicht die BTSE, verantwortlich.

- Bei Einzeleinzahlungen von weniger als 100 USD oder dem Gegenwert wird eine Einzahlungsgebühr von 3 USD erhoben.

| Kanal | Währung |

min Rückzug |

Rückzug Fee |

min Deposit |

Kaution Fee |

| SCHNELL | US Dollar | 100 USD oder gleichwertig | 0,1% (Mindestgebühr: 25 USD) | Keiner | 0,05% |

| EUR | 100 USD oder gleichwertig | 0,1% (Mindestgebühr: 25 USD) | Keiner | 0,05% | |

| Britisches Pfund | 100 USD oder gleichwertig | 0,1% (Mindestgebühr: 25 USD) | Keiner | 0,05% | |

| HKD | 100 USD oder gleichwertig | 0,1% (Mindestgebühr: 25 USD) | Keiner | 0,05% | |

| JPY | 100 USD oder gleichwertig | 0,1% (Mindestgebühr: 25 USD) | Keiner | 0,05% | |

| AUD | 100 USD oder gleichwertig | 0,1% (Mindestgebühr: 25 USD) | Keiner | 0,05% | |

| AED | 100 USD oder gleichwertig | 0,1% (Mindestgebühr: 25 USD) | Keiner | 0,50% | |

| CAD | 100 USD oder gleichwertig | 0,1% (Mindestgebühr: 25 USD) | Keiner | 0,05% | |

| SEPA | EUR | 100 USD oder gleichwertig | 0,1% (Mindestgebühr: 3 EUR) | Keiner | Kostenlos |

| IFSC | INR | 100 USD oder gleichwertig | 2% (Mindestgebühr: 25 USD) | Keiner | 2% |

| IMPS | INR | 100 USD oder gleichwertig | 2% (Mindestgebühr: 25 USD) | Keiner | 2% |

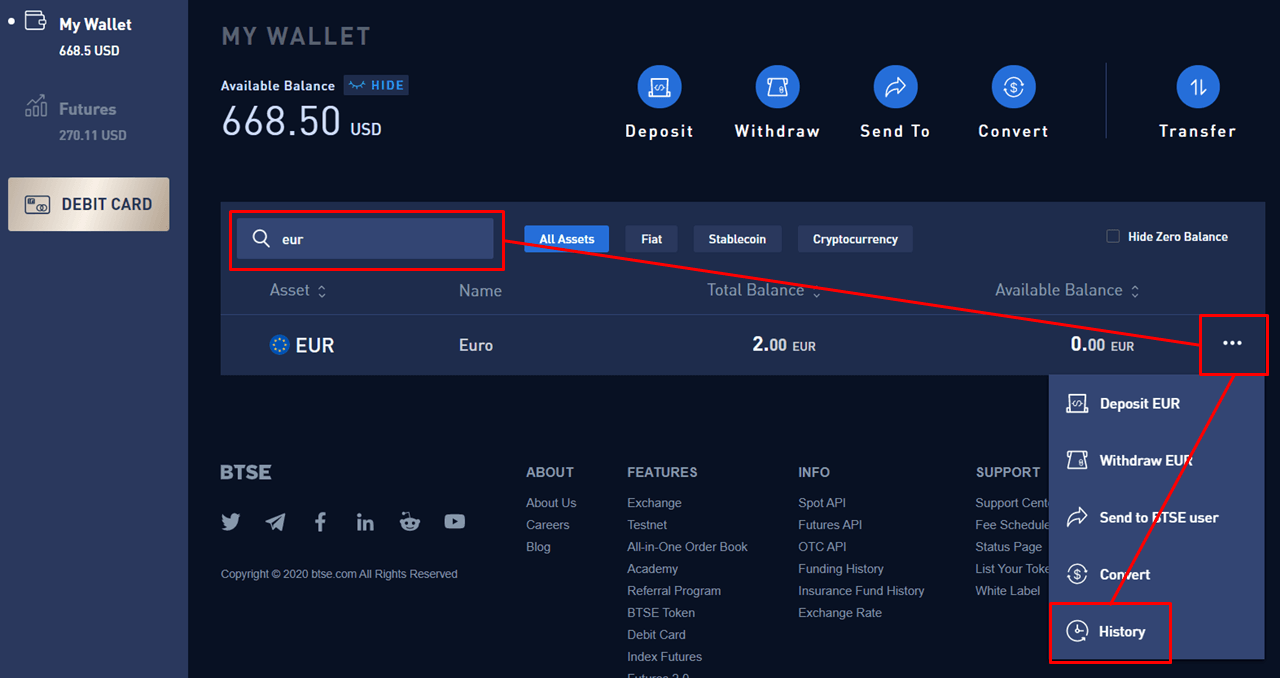

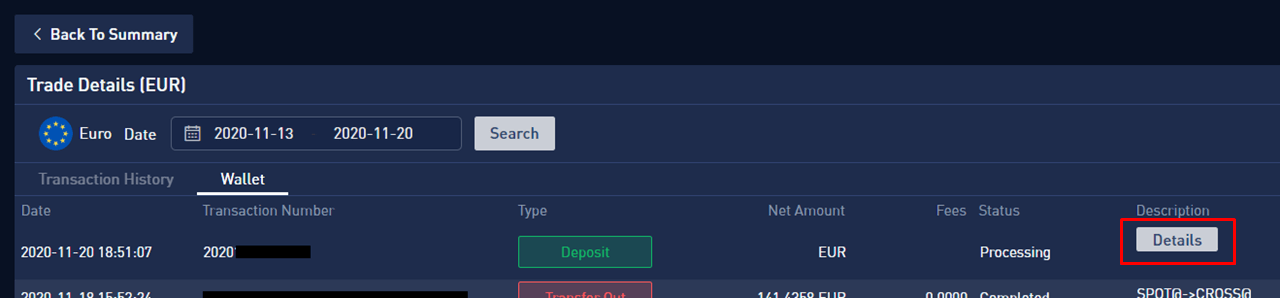

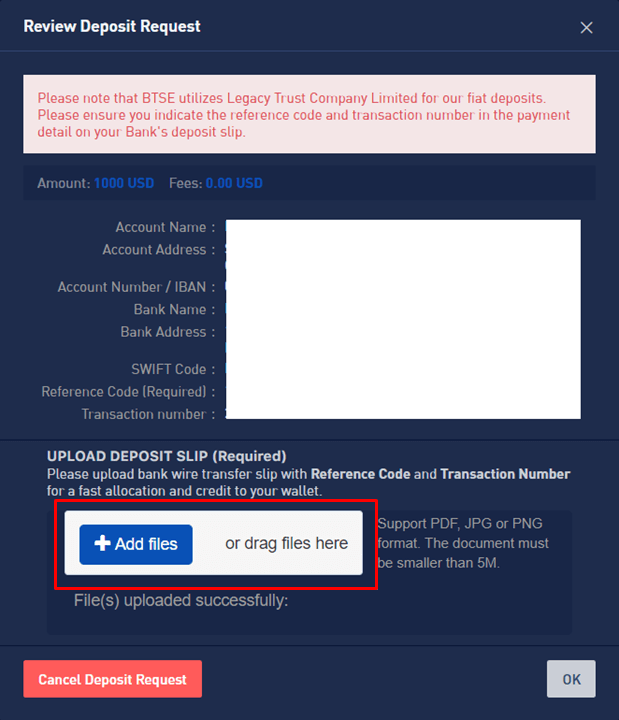

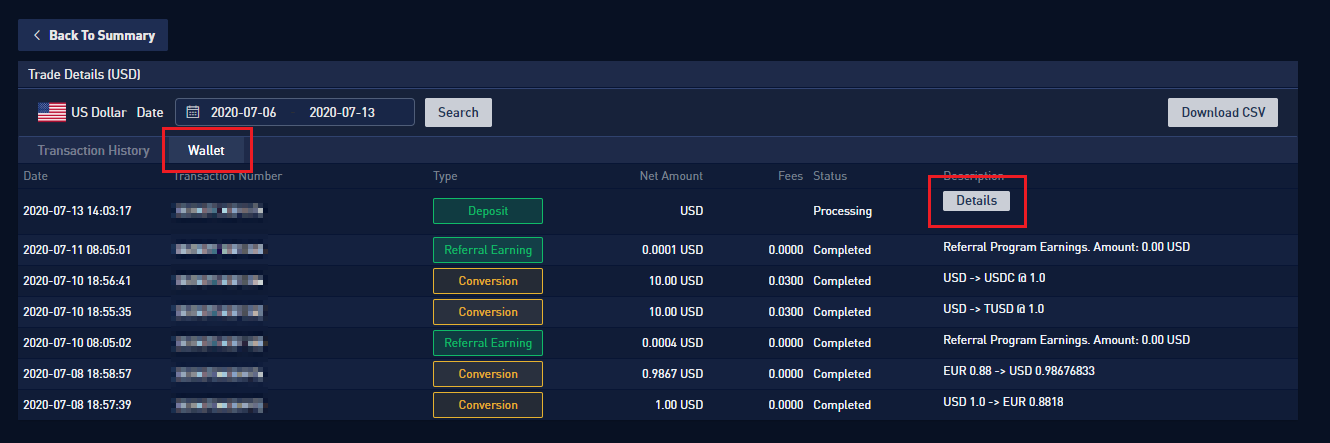

So laden Sie Überweisungsbelege hoch

Über den folgenden Pfad können Sie die ausstehenden Einzahlungsanträge überprüfen und Ihre Überweisungsbelege hochladen.

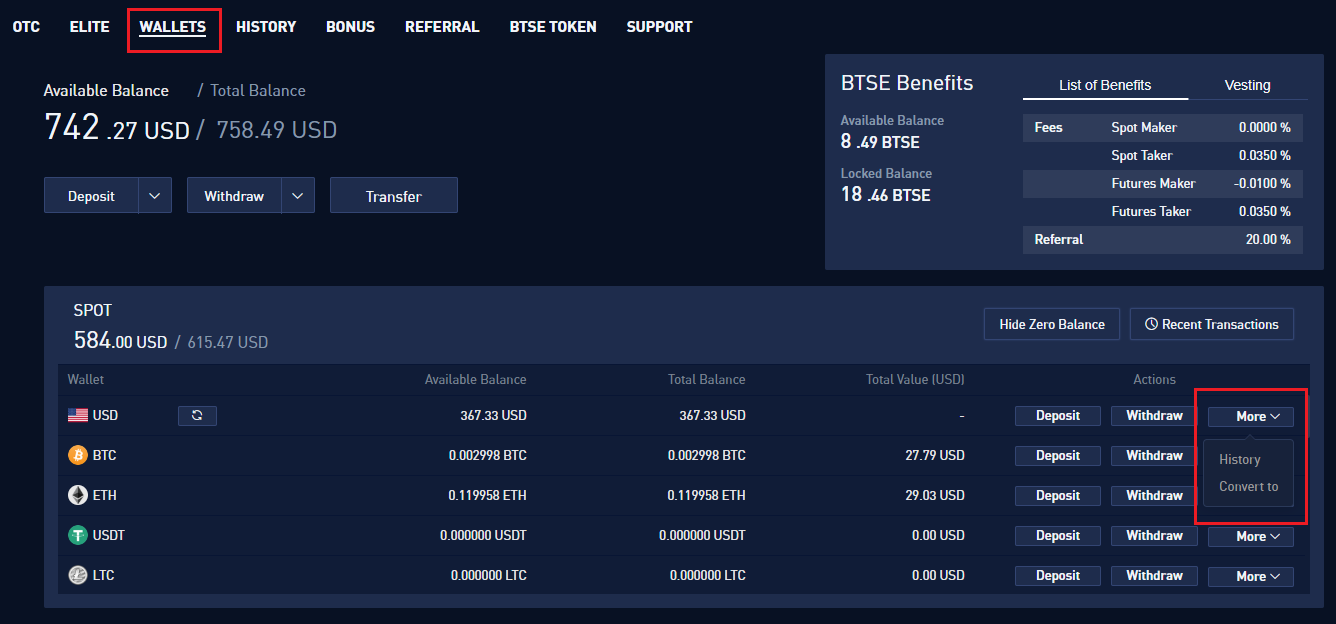

Geldbörsen - Wählen Sie eine Währung - 3 Punkte - Verlauf - Details

Stornieren einer Einzahlungs- / Auszahlungsanfrage

Bevor BTSE Ihre Einzahlungs-/Auszahlungsanträge bearbeitet, können Sie auf die Schaltfläche Abbrechen klicken

, um die Anträge zu stornieren.

Schritt 1. Brieftaschen - Mehr - Verlauf

Schritt 2. Brieftasche - Details - Abbrechen

Bankgebühren für Ihre Einzahlungs- / Auszahlungsanträge

SWIFT-Überweisung

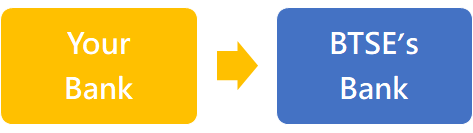

- Mittelfluss

Auszahlungen:

- Bankgebühr des Absenders

* Diese Gebühr kann zwischen 10 und 25 USD liegen.

Wenn Sie per SWIFT-Überweisung abheben , wird Ihnen von der BTSE-Bank eine Bankgebühr des Absenders berechnet .

* Diese Gebühr beträgt zwischen 25 USD - 0,15% des Auszahlungsbetrags

- Gebühr der Zwischenbank

* Diese Gebühr kann zwischen 10 und 30 USD liegen

- Bankgebühr des Begünstigten

Wenn Sie per SWIFT-Überweisung abheben , kann Ihnen die Bankgebühr des Begünstigten von Ihrer Bank in Rechnung gestellt werden .

* Diese Gebühr kann zwischen 10 und 25 USD liegen.

Daher kann eine Gebühr von 20 USD bis 80 USD von Ihrem gesamten Einzahlungs-/Auszahlungsbetrag abgezogen werden.

FPS-Übertragung (Dieser Dienst ist vorübergehend nicht verfügbar)

- Geldfluss (nur GBP Ein- und Auszahlungen)

Einzahlungen:

Auszahlungen:

- Bankgebühr des Absenders

* Diese Gebühr kann zwischen 0 £ und 5 £ betragen.

Wenn Sie über den Faster Payments Service abheben , wird Ihnen von der BTSE-Bank eine Bankgebühr des Absenders berechnet.

* Diese Gebühr beträgt zwischen 25 USD (ungefähr 20 GBP) - 0,15% des Auszahlungsbetrags

- Bankgebühr des Begünstigten

Wenn Sie über den Faster Payments Service einzahlen , wird Ihnen von der BTSE-Bank eine sehr geringe Gebühr berechnet.

* Diese Gebühr kann zwischen 1 £ - 0,08 % des Einzahlungsbetrags betragen.

Wenn Sie über den Faster Payments Service abheben , kann Ihnen Ihre Bank eine sehr geringe (oder kostenlose) Bankgebühr für den Begünstigten in Rechnung stellen .

* Diese Gebühr kann zwischen 0 und 5 GBP liegen.

Daher kann eine Gebühr von 1 - 26 GBP von Ihrem gesamten Einzahlungs-/Abhebungsbetrag abgezogen werden.

SEPA-Überweisung

- Geldfluss (nur EUR-Einzahlungen und -Abhebungen)

Auszahlungen:

- Bankgebühr des Absenders

Wenn Sie per SEPA-Überweisung abheben , erhebt die Bank von BTSE keine Bankgebühren des Absenders.

- Bankgebühr des Begünstigten

Wenn Sie per SEPA-Überweisung abheben , kann Ihre Bank eine geringe Gebühr der Empfängerbank erheben, die zwischen 0 und 1 EUR liegen kann. Es gibt jedoch einige Banken, die für diesen Service keine Gebühren erheben. Es ist ratsam, sich zuerst bei Ihrer Bank zu erkundigen, bevor Sie fortfahren.

Bitte beachten Sie daher, dass insgesamt 0 - 1 EUR Gebühr von Ihrem gesamten Einzahlungs-/Auszahlungsbetrag entsprechend abgezogen werden kann.

So richten Sie MetaMask ein

MetaMask ist jetzt auf der BTSE Exchange-Plattform verfügbar.

MetaMask ist ein Browser-Plugin, das als Ethereum-Wallet dient. Benutzer können Ether und andere ERC20-Token in der Metamask-Wallet speichern.

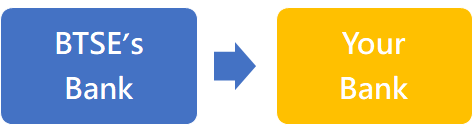

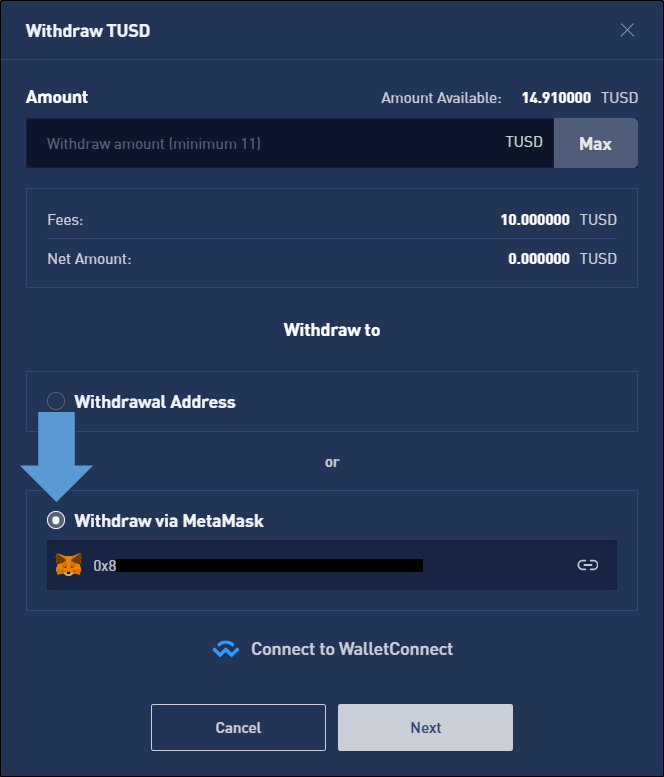

Wenn Sie Ihre MetaMask-Wallet als Ihre Standard-Auszahlungsadresse festlegen möchten, besuchen Sie bitte die BTSE-Wallet-Seite und befolgen Sie die folgenden Schritte:

Schritt 1.

Gehen Sie zur BTSE-Wallet-Seite Wählen Sie eine Währung aus, die das ERC20-Format unterstützt Abheben Klicken Sie auf die MetaMask-Schaltfläche.

Hinweis: MetaMask-Wallets befinden sich in der Ethereum-Blockchain und unterstützen nur ETH- oder ERC20-Kryptowährungen

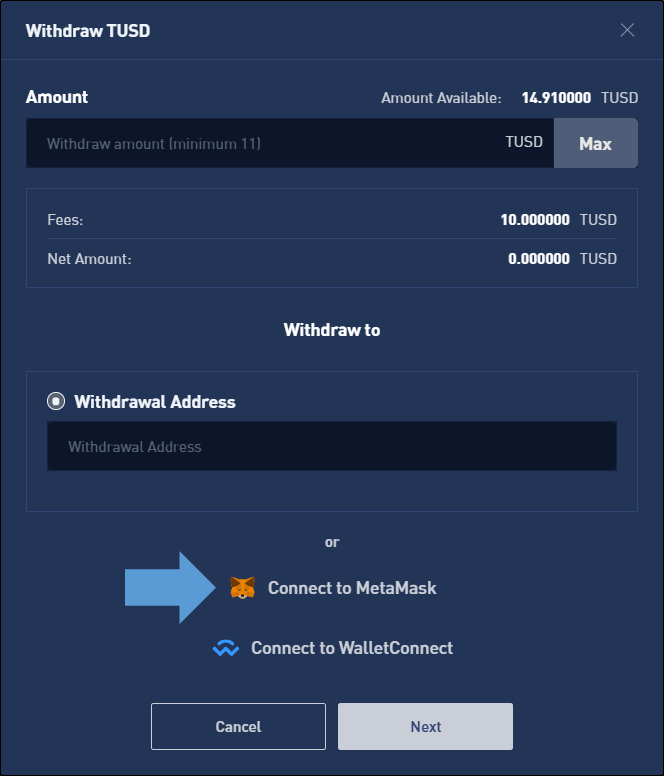

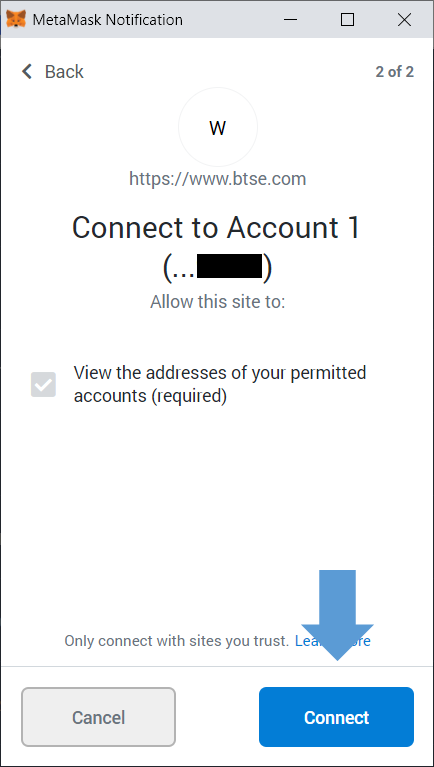

Schritt 2.

Wenn das MetaMask-Erweiterungsfenster erscheint, klicken Sie auf „Weiter“ Klicken Sie auf „Verbinden“

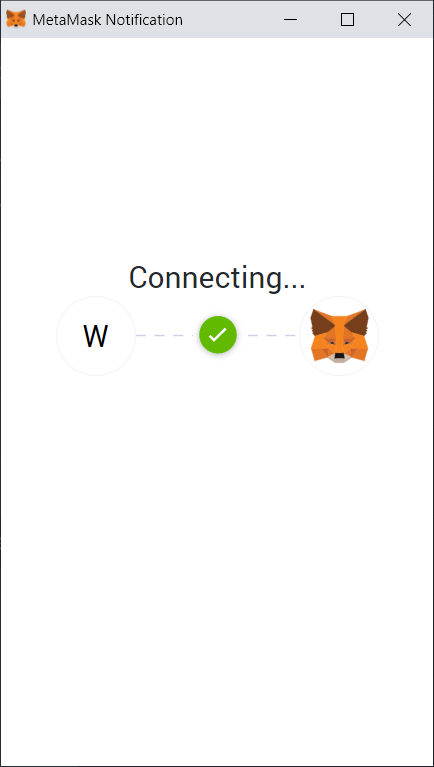

Schritt 3.

Sobald Sie verbunden sind, können Sie Ihre MetaMask-Wallet-Adresse auf der BTSE-Wallet-Seite sehen.

Hinweis: Nachdem Sie Ihre MetaMask-Wallet als Ihre Standard-Auszahlungsadresse festgelegt haben, werden alle unterstützten ERC20-Kryptowährungen automatisch aktiviert.

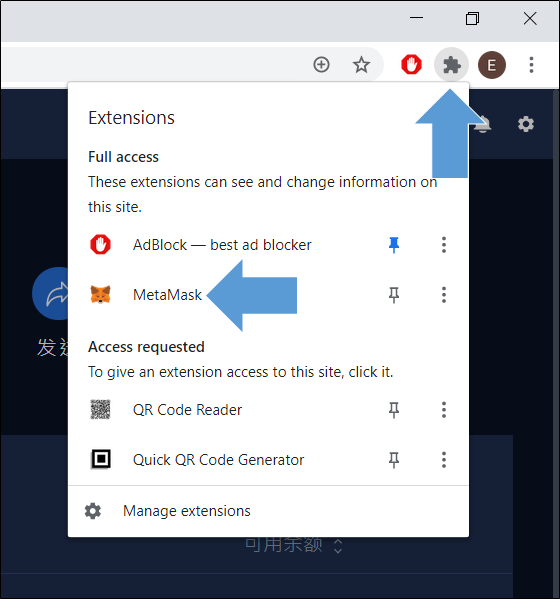

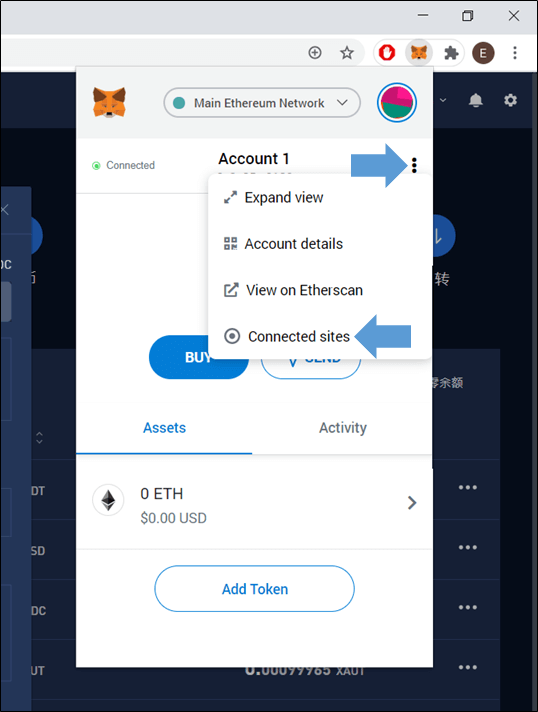

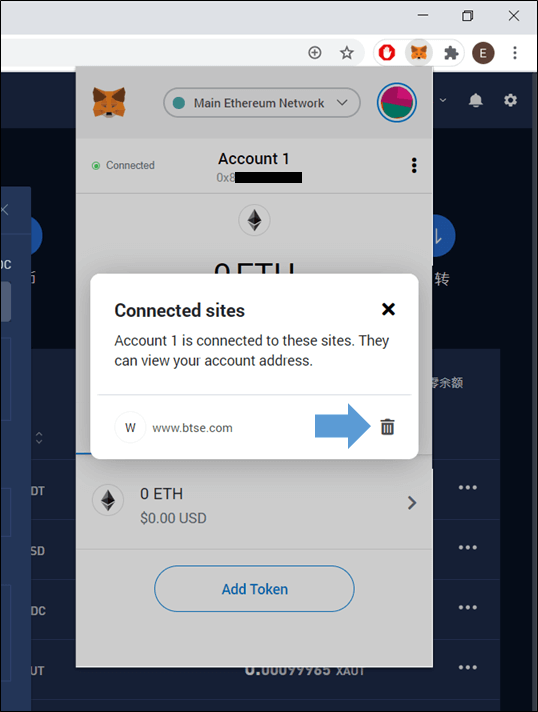

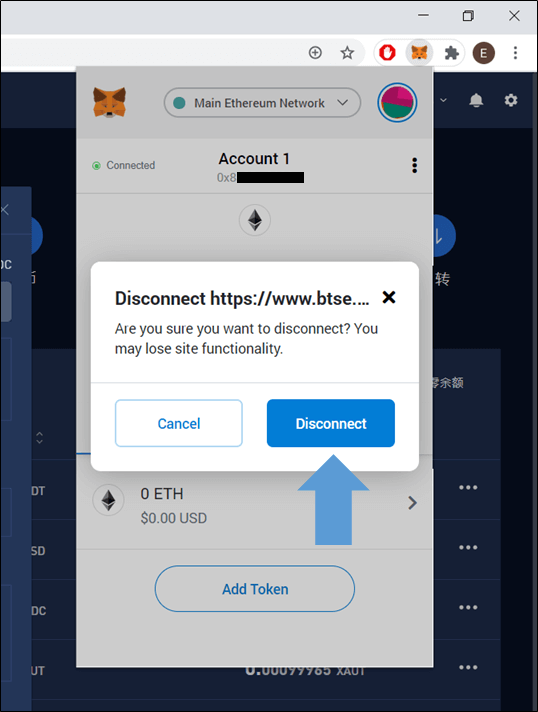

So trennen Sie MetaMask und BTSE Wallet:

Klicken Sie auf die Chrome-Browsererweiterungsschaltfläche MetaMask-Kontooptionen Verbundene Sites trennen

Handel

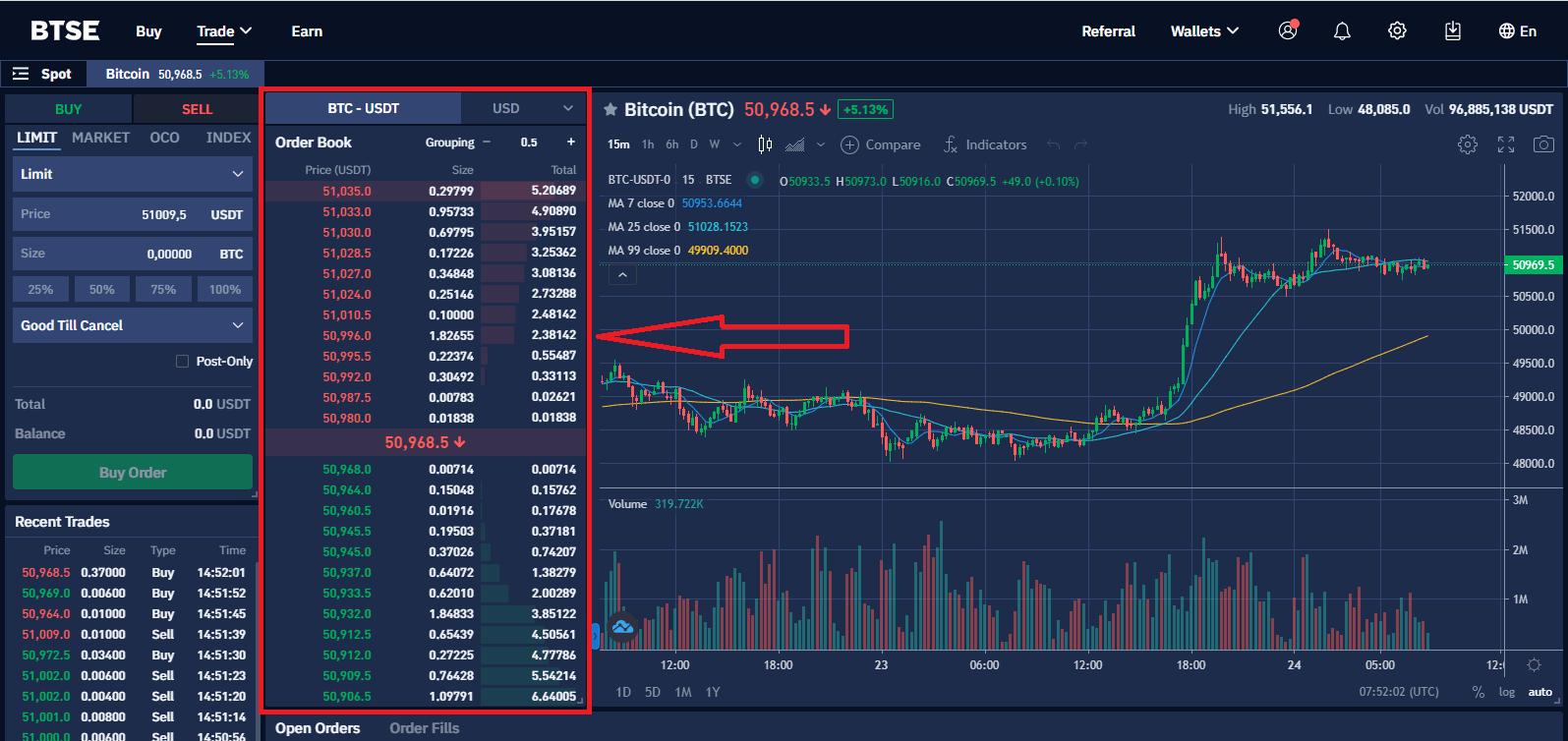

Was ist ein Auftragsbuch?

In einem Orderbuch werden alle Kauf- und Verkaufsorders für ein Handelspaar gesammelt und abgeglichen. An konventionellen Börsen hat jedes Handelspaar ein eigenes Orderbuch; Das heißt, wenn Sie mit BTC/USD handeln, greifen Sie auf ein anderes Orderbuch zu als Benutzer, die mit BTC/JPY handeln, die möglicherweise über wenig Liquidität verfügen.

Maximales Handelslimit

Es gibt kein maximales Handelslimit für BTSE.

Futures-Handelsgebühren

Futures-Handelsgebühren (Benutzer)

- Beim Futures-Handel werden sowohl für die Eingabe als auch für die Abwicklung von Positionen Handelsgebühren erhoben. Die Handelsgebühren werden von Ihrem Margin-Guthaben abgezogen.

- Benutzer, die bereits dem Market Maker-Programm beigetreten sind, finden Sie im nächsten Abschnitt: Gebühren für den Futures-Handel (Market Maker).

- Die Höhe der Kontogebühr wird basierend auf einem rollierenden 30-Tage-Fenster des Handelsvolumens bestimmt und täglich um 00:00 (UTC) neu berechnet. Sie können Ihre aktuelle Gebührenhöhe auf der Kontoprofilseite einsehen.

- Das Handelsvolumen wird in BTC-Bedingungen berechnet. Das Nicht-BTC-Handelsvolumen wird zum Kassakurs in das BTC-Äquivalentvolumen umgerechnet.

- Rabatte werden nur auf die Teilnehmergebühren angewendet .

- Der BTSE-Token-Rabatt kann nicht mit dem Schiedsrichter-Rabatt gestapelt werden . Wenn die Bedingungen für beide Rabatte erfüllt sind, wird der höhere Rabattsatz angewendet.

- BTSE erlaubt Benutzern nicht, sich über mehrere Konten selbst zu beziehen.

| 30-Tage-Volumen (USD) | BTSE-Token-Bestände | VIP-Rabatt | Schiedsrichterrabatt (20%) | ||||

| Hersteller | Abnehmer | Hersteller | Abnehmer | ||||

| Oder | 300 | - 0,0100% | 0,0500% | - 0,0100% | 0,0400% | ||

| ≥ 2500 K | Und | ≥ 300 | - 0,0125% | 0,0500% | - 0,0125% | 0,0400% | |

| ≥ 5 M | Und | ≥ 600 | - 0,0125% | 0,0480% | - 0,0125% | 0,0384% | |

| ≥ 25 M | Und | ≥ 3 K | - 0,0150% | 0,0480% | - 0,0150% | 0,0384% | |

| ≥ 50 M | Und | 6 K | - 0,0150% | 0,0460% | - 0,0150% | 0,0368% | |

| ≥ 250 M | Und | ≥ 10 K | - 0,0150% | 0,0460% | - 0,0150% | 0,0368% | |

| ≥ 500 M | Und | ≥ 20 K | - 0,0175 % | 0,0420 % | - 0,0175 % | 0,0336% | |

| ≥ 2500 M | Und | ≥ 30 K | - 0,0175 % | 0,0420 % | - 0,0175 % | 0,0336% | |

| ≥ 5 B | Und | ≥ 35 K | - 0,0200% | 0,0400% | - 0,0200% | 0,0320% | |

| 7,5 B | Und | ≥ 40 K | - 0,0200% | 0,0380% | - 0,0200% | 0,0304 % | |

| ≥ 12,5 B | Und | ≥ 50 K | - 0,0200% | 0,0360% | - 0,0200% | 0,0288 % | |

Futures-Handelsgebühren (Market Maker)

- Beim Futures-Handel werden sowohl für die Eingabe als auch für die Abwicklung von Positionen Handelsgebühren erhoben.

- Market Maker, die daran interessiert sind, am Market Maker-Programm von BTSE teilzunehmen , wenden sich bitte an [email protected] .

| Hersteller | Abnehmer | |

| MM 1 | -0,0125% | 0,0400% |

| MM 2 | -0,0150% | 0,0350% |

| MM 3 | -0,0175% | 0,0325% |

| MM 4 | -0,0200% | 0,0300% |

Unbefristete Verträge

Was ist ein unbefristeter Vertrag?

Die Merkmale eines unbefristeten Vertrages sind:

- Ablaufdatum: Ein unbefristeter Vertrag hat kein Ablaufdatum

- Marktpreis: der letzte Kauf-/Verkaufspreis

- Basiswert jedes Kontrakts ist: 1/1000 der entsprechenden digitalen Währung

- PnL-Basis: Alle PnL können in USD / BTC / USDT / TUSD / USDC abgerechnet werden

- Hebelwirkung: Ermöglicht Ihnen, eine Futures-Position einzugehen, die viel mehr wert ist, als Sie im Voraus bezahlen müssen. Leverage ist das Verhältnis der Initial Margin zum Auftragswert eines Kontrakts

-

Margin: Erforderliche Mittel, um eine Position zu eröffnen und zu halten. Sie können sowohl Fiat- als auch digitale Assets als Marge verwenden.

- Der Preis Ihrer Digital Asset Margin wird basierend auf einem ausführbaren Marktpreis berechnet, der für Ihre Assetqualität und Marktliquidität repräsentativ ist. Dieser Preis kann geringfügig von den Preisen abweichen, die Sie auf dem Spotmarkt sehen

- Liquidation: Wenn der Markpreis Ihren Liquidationspreis erreicht, übernimmt die Liquidation Engine Ihre Position

- Mark Price: Unbefristete Kontrakte verwenden den Mark Price, um Ihren nicht realisierten PnL zu bestimmen und zu bestimmen, wann der Liquidationsprozess ausgelöst wird

- Finanzierungsgebühren: Regelmäßige Zahlungen zwischen Käufer und Verkäufer alle 8 Stunden

Was ist Markpreis?

Der Markpreis wird vom Indexpreis gewichtet; seine Hauptzwecke sind:- Um den unrealisierten PnL . zu berechnen

- Um festzustellen, ob eine Liquidation stattfindet

- Um Marktmanipulation und unnötige Liquidationen zu vermeiden

Was sind die Unterschiede zwischen Marktpreis, Indexpreis und Markpreis?

- Marktpreis: Der letzte Preis, zu dem der Vermögenswert gehandelt wurde

- Indexpreis: Der gewichtete Durchschnitt des Vermögenspreises basierend auf Bitfinex/Bitstamp/Bittrex/Coinbase Pro/Krac

- Mark Price: Mark Price: Der Preis wird verwendet, um den unrealisierten PnL und den Liquidationspreis des unbefristeten Kontrakts zu berechnen

Hebelkraft

Bietet BTSE eine Hebelwirkung? Wie viel Hebelwirkung bietet BTSE?

Was ist die Anfangsmarge?

- Initial Margin ist der Mindestbetrag in USD (oder USD-Gegenwert), den Sie in Ihren Margin-Wallets (Cross Wallet oder Isolierte Wallets) haben müssen, um eine Position zu eröffnen.

- Für unbefristete Kontrakte legt BTSE die Initial Margin-Anforderung auf 1% des Kontraktpreises (/Nominalwert) fest.

Beispiel: Wenn der aktuelle Marktpreis von BTCs Perpetual Contract 100 USD pro Kontrakt beträgt, beträgt die Standard-Erstmarge 100 USD x 1% = 1 USD (für einen maximalen Hebel von 100x).

Was ist Wartungsmarge?

- Maintenance Margin ist der Mindestbetrag von USD (oder USD-Wert), den Sie in Ihren Margin-Wallets (Cross Wallet oder Isolierte Wallets) haben müssen, um eine Position offen zu halten.

- Bei unbefristeten Verträgen legt BTSE die Wartungs-Margin-Anforderung auf 0,5 % des Auftragspreises fest.

- Wenn der Mark Price den Liquidationspreis erreicht, ist Ihre Margin auf das Erhaltungsmargin-Niveau gefallen und Ihre Position wird liquidiert.

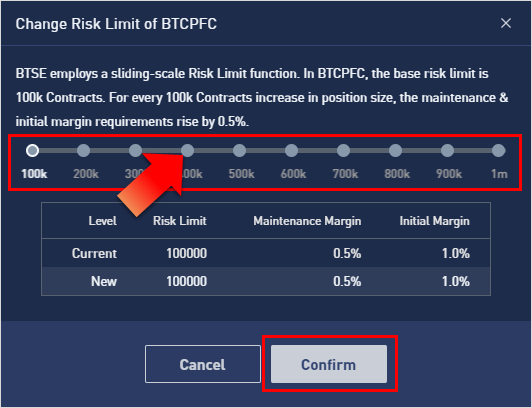

Risikogrenzen

Wenn eine große Position liquidiert wird, kann dies zu heftigen Preisschwankungen führen und kann auch dazu führen, dass Trader der Gegenseite automatisch entschuldet werden, da die Größe der liquidierten Position größer ist als das, was die Marktliquidität aufnehmen kann.Um die Auswirkungen auf den Markt und die Anzahl der Benutzer, die von Liquidationsereignissen betroffen sind, zu reduzieren, hat BTSE den Risikolimitmechanismus implementiert, der erfordert, dass große Positionen mehr Anfangsmarge und Wartungsmarge bereitstellen. Auf diese Weise wird bei der Liquidation einer großen Position die Wahrscheinlichkeit eines automatischen Deleveraging reduziert und somit Liquidationen außerhalb des Marktes minimiert.

Wichtige Erinnerung:

- Sie müssen Ihr Risikolimit nur dann manuell erhöhen, wenn Sie mehr als 100.000 Kontrakte halten möchten.

- Eine Erhöhung des Risikolimits erhöht auch Ihre Anfangs- und Erhaltungsmargenanforderung. Dadurch bewegt sich Ihr Liquidationspreis zum Einstiegspreis (was bedeutet, dass das Risiko einer Liquidation erhöht wird).

Risikolimitstufen

Es gibt 10 Risikolimitstufen. Je größer die Position, desto höher sind die erforderlichen Prozentsätze für Maintenance Margin und Initial Margin.

Auf dem Markt für unbefristete BTC-Kontrakte erhöht jede 100.000 Kontrakte, die Sie halten, den Schwellenwert für Wartungs- und Ersteinschussanforderungen um 0,5%.

(Informationen zu Risikolimits in anderen Märkten finden Sie in der Beschreibung des Risikolimitpanels auf der Handelsseite)

| Positionsgröße + Bestellgröße | Wartungsmarge | Ursprünglicher Abstand |

| ≤ 100K | 0,5% | 1,0% |

| ≤ 200K | 1,0% | 1,5 % |

| ≤ 300K | 1,5 % | 2,0% |

| ≤ 400K | 2,0% | 2,5% |

| ≤ 500K | 2,5% | 3,0% |

| ≤ 600K | 3,0% | 3,5 % |

| ≤ 700K | 3,5 % | 4,0 % |

| ≤ 800K | 4,0 % | 4,5% |

| ≤ 900K | 4,5% | 5,0% |

| ≤ 1M | 5,0% | 5,5% |

Im Gegenteil, wenn Sie die große Position geschlossen haben und zum normalen Maintenance Margin- und Initial Margin-Level zurückkehren möchten, müssen Sie das Risikolimit-Level manuell anpassen.

Beispiel:

Sie haben 90.000 unbefristete BTC-Kontrakte und möchten weitere 20.000 Verträge hinzufügen.

Da 90K + 20K = 110K ist, haben Sie bereits das 100K-Risikolimit überschritten. Wenn Sie also die 20K-Vertragsbestellung aufgeben, fordert das System Sie auf, das Risikolimitniveau auf 200.000 zu erhöhen, bevor Sie die neue Bestellung aufgeben können.

Nachdem Sie die 110K-Position geschlossen haben, müssen Sie das Risikolimit manuell wieder auf das 100K-Niveau zurücksetzen, dann kehren die Schwellenwerte für die Maintenance Margin und die Initial Margin auf den entsprechenden Prozentsatz zurück.

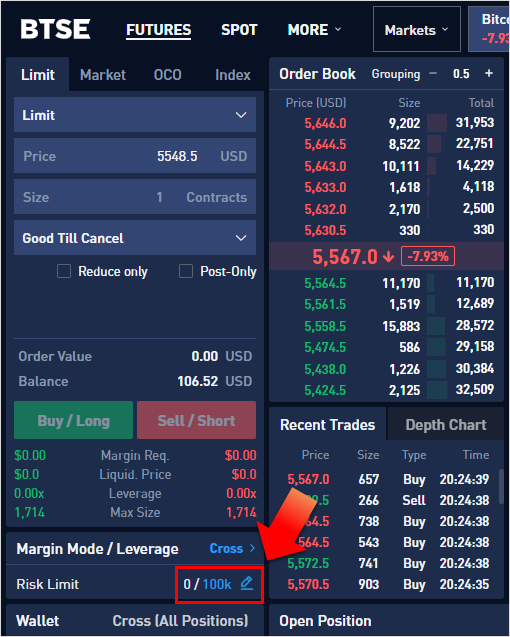

So passen Sie Ihr Risikolimit an

1. Klicken Sie auf die Schaltfläche Bearbeiten auf der Registerkarte Risikolimit

2. Klicken Sie auf die Stufe, die Sie verwenden möchten, und klicken Sie dann auf Bestätigen , um die Einstellung abzuschließen

Versicherungskasse

BTSE setzte das Versicherungsfondssystem ein, um erfolgreiche Trader dabei zu unterstützen, ihren vollen Gewinn zu erzielen und eine Unterbrechung durch die Auto-Deleveraging-Ereignisse (ADL) zu vermeiden.

Der ADL-Mechanismus schützt verlierende Trader, indem er sicherstellt, dass sie niemals in ein negatives Eigenkapital geraten, was bedeutet, dass ihr Margin-Saldo niemals negativ wird.

Verfügt der Versicherungsfonds über ein ausreichendes Guthaben und kann ein Liquidationsauftrag nicht zum Konkurspreis ausgeführt werden, wird der Versicherungsfonds verwendet, um den Auftragspreis um 1,0 % weiter zu senken/zu erhöhen. Diese Funktion stellt sicher, dass Liquidationsaufträge am Markt ausgeführt werden können und verhindert das Auftreten eines ADL-Ereignisses.

Umgekehrt, wenn der Auftrag zu einem günstigeren Preis als dem Konkurspreis ausgeführt werden kann, wird der Überschuss in den Versicherungsfonds eingezahlt.

Das Kassenguthaben kann zur Liquidationspreisverbesserung und zur Nutzerentschädigung bei außergewöhnlichen Ereignissen verwendet werden. Wir haben den Versicherungsfonds so konzipiert, dass er den kontinuierlichen Betrieb der Börse sicherstellt.

* Hinweis: Wenn die Order nach einer Preisverbesserung von 1% nicht ausgeführt wird, wird der ADL-Mechanismus automatisch ausgelöst, um die liquidierte Position gegenüber einem erfolgreichen Trader zu glätten. Für weitere Details über die ADL klicken Sie bitte hier.

Für ein besseres Verständnis des Versicherungsfondssystems sehen Sie sich bitte das folgende Beispiel an:

- Seite: Short

- Einstiegspreis: 8.000 USD

- Leverage: 100x

- Kontraktgröße: 100.000 Kontrakte (800.000 USD)

- Initial Margin: 8.000 USD

- Liquidationspreis: 8.040 USD

- Insolvenzpreis: 8.080 USD

Wenn der Markpreis über den Liquidationspreis steigt, wird die Position liquidiert:

- Die Short-Position von 100.000 wird sofort von der Liquidation Engine zum Konkurspreis geschlossen, wobei das Wallet der Position gelöscht wird

-

Die Liquidation Engine Short deckt die gleiche Anzahl von Kontrakten ab, indem sie auf dem Markt gekauft wird:

- Wenn der Liquidationskaufauftrag nicht zum Konkurspreis (8.080 USD) ausgeführt werden kann, wird ein Versicherungsfonds verwendet, um den Auftragspreis um bis zu 1% (8.160,8 USD) weiter zu verbessern, um die Chance zu erhöhen, dass dieser Auftrag ausgeführt wird

- Wenn der Liquidationskaufauftrag zu einem höheren Preis als dem Konkurspreis (zB 8.060 USD) ausgeführt werden kann, wird die verbleibende Marge (20 USD) in den Versicherungsfonds eingezahlt

- Wenn der Liquidationskaufauftrag nicht zum verbesserten Preis (8.160,8 USD) ausgeführt werden kann, löst das System den ADL-Mechanismus zum Insolvenzpreis aus, um den verlierenden Händler vor einem negativen Eigenkapital zu schützen

Gesamtguthaben und verfügbares Guthaben

Gesamtsaldo

Gesamtsaldo = Einzahlungen - Auszahlungen + Realisierter PL

Verfügbarer Saldo

Verfügbarer Saldo = Gesamtsaldo - Positionsmargen - Auftragsmargen + Nicht realisierter PL